收盘:衰退讯号重创美股 纳指跌入回调区域

2024年08月03日 04:07 环球市场播报

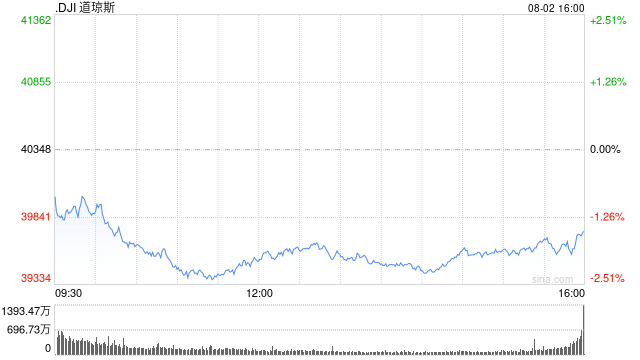

北京时间3日凌晨,美股周五大幅收跌,道指下挫逾600点,纳指跌入回调区域。三大股指本周均录得跌幅。美国7月非农就业数据远逊于预期,失业率升至4.3%创近三年新高,引起了对经济衰退的担忧。联储官员称如果通胀和就业市场继续降温,美联储应该降息。

道指跌610.71点,跌幅为1.51%,报39737.26点;纳指跌417.98点,跌幅为2.43%,报16776.16点;标普500指数跌100.12点,跌幅为1.84%,报5346.56点。

本周美股三大股指均录得跌幅,道指一周下跌2.11%,纳指下跌3.35%,标普500指数下跌2.08%。

随着对美国经济健康状况和科技公司前景的担忧加深,股票抛售周五加剧,使得黄金、政府债券和被视为避险资产的货币走高。

美国劳工统计局周五公布的数据显示,美国7月非农就业人数增长放缓幅度超过预期,仅仅增加11.4万人,失业率升至4.3%。这些数据可能加剧人们对就业市场恶化的担忧,并预示着美国经济可能陷入衰退。

平均时薪继6月份增长0.3%后,上月增长0.2%。在截至7月份的12个月中,工资增长了3.6%。这是自2021年5月以来的最小同比增幅,而6月份的增幅为3.8%。

美国7月失业率出人意料连续第四个月攀升,达到4.3%,为2021年10月以来新高,触发一项预示经济衰退的警示讯号。

7月份美国就业增长的放缓幅度超过预期,失业率升至接近三年来的最高水平,表明劳动力市场降温比其他数据所显示的速度更快。

在弱于预期的美国7月就业报告公布后,美国国债跃升至盘中新高。收益率曲线前端日内大跌近30个基点,2s10s和5s30s利差跃升至日内最宽,短期和中期债券表现超过长期债券。

与美联储会期对应的OIS在数据发布后变得更加鸽派,现预计9月降息44个基点,对至12月FOMC会议的累计降息幅度预期约为117个基点。

在就业调查周期间,飓风贝利尔摧毁了得克萨斯州的电力,重创了路易斯安那州的部分地区,这可能是导致就业人数增幅低于预期的原因之一。

非农数据公布后,交易员押注美联储将在9月份将利率下调50个基点的概率高达90%,提高对2024年的降息押注,现预计为111个基点。

机构指出,美国7月份就业放缓幅度超过预期,失业率升至近三年来的最高水平,表明劳动力市场降温的速度比其他数据显示的要快。

分析师认为,7月非农就业报告为美联储9月降息奠定了基础。失业率连续第四个月上升,这可能会加剧人们对经济扩张持久性的担忧。

货币市场加大了对美联储降息的押注,对美联储在9月份降息50个基点的押注加大,同时增加对美联储在2024年底前再降息逾100个基点的预期。

这是本轮周期中最为鸽派的交易员预期。当前美国国债收益率反映了这种前景的转变,在今天的数据显示美国劳动力市场降温速度快于预期之后,由于交易员权衡硬着陆的前景,美债收益率大幅下跌。

CIBC资本市场经济学家凯瑟琳-贾奇表示,预计到今年年底将有三次降息是有道理的。

贾奇称:“这份报告显然与美联储9月份降息的预期一致,并增加了今年经济将需要三次降息的可能性,而不是我们目前预期的两次降息,但在美联储做出降息决定之前,包括通胀数据在内的更重要指标仍然存在。”

金融评论网站Zerohedge评论称:“在过去6份就业报告中,有5份被下修。事实上,在过去14份就业报告中,有10份被下修。现在不仅失业率创下了3年来的新高,而且就业报告的修订也成为了新常态。到目前为止,仅2024年就有数十万个就业岗位被下修。”

美国参议院民主党人伊丽莎白-沃伦在X上发帖称,美联储主席杰罗姆-鲍威尔迟迟不降息是犯了一个“严重错误”。沃伦表示,鲍威尔需要现在降息,而不是再等六周。

芝加哥联储行长古尔斯比强调,美联储不会对任何单一的数据报告反应过度,在下次会议到来前,央行还会获得大量经济数据。

古尔斯比称如果通胀和就业市场继续降温,美联储应该降息。

古尔斯比是在弱于预期的非农就业数据公布后发表上述评论的。他说,美联储的工作是找出数据间的“贯穿线”并以“稳定”步伐行动。不过他也指出,如果货币政策限制性保持太久,决策者必须考虑双重使命中“就业”这个方面。

古尔斯比在接受采访时说:“我们永远不想对单月数据反应过度。但如果失业率高于中性水平,那会影响到双重使命中就业这一环,法律要求美联储必须对此做出回应。”

里士满联储行长巴尔金周五表示:“一旦美国经济快速走软,那么美联储大幅降息将是很典型的做法。”

美联储官员在本周早些时候的会议上维持利率在二十多年高位不变,主席鲍威尔暗示央行可能会在下次9月会议上降息。

非农就业报告发布后,几家华尔街银行纷纷提高降息预期 。花旗和摩根大通(199.14, -8.82, -4.24%)目前预测美联储9月和11月都会降息50基点,12月降息25基点。期货市场价格显示,交易员现在预计美联储今年总的降息幅度可能超过1个百分点。

市场还在关注美股财报。亚马逊(167.9, -16.17, -8.78%)第二财季营收低于预期,并发布了令人失望的业绩预测。

英特尔(21.48, -7.57, -26.06%)股价暴跌,该公司宣布疲软的指引及大规模裁员计划。

苹果(219.86, 1.50, 0.69%)第三财季的收益超出预期。

本周四美国公布的ISM制造业数据逊于预期,激发了市场对美联储将基准借贷成本维持在23年高点(5.25%-5.5%)长达一年的已经损害经济的担忧,导致市场情绪恶化。

LPL Financial首席全球策略师Quincy Krosby表示,美股重挫,表明市场现在“想知道美联储转变货币政策是否为时已晚”。

EAB投资集团全球巨集策略师Arnim Holzer补充道,随着投资者对更广泛的经济前景变得更加紧张,小盘股近期的反弹也可能受到威胁。事实上,罗素2000指数周四下跌了3%,创下2月以来的最大单日跌幅。

Holzer表示:“市场波动性增加是有道理的,科技行业的前景不佳,对整体市场构成风险。”

焦点个股

英特尔公布财报后股价收盘重挫逾26%。该公司第二财季的业绩表现远低于市场预期,且预计第三财季将继续低于分析师预期,同时还宣布了年内约裁员超过15%(约1.5万人)的大裁员计划。

受到英特尔财报影响,Arm、台积电(149.86, -8.32, -5.26%)、英伟达、美光(92.7, -8.81, -8.68%)、微芯科技(75.43, -8.94, -10.60%)、博通、AMD(132.5, -0.04, -0.03%)、高通(159.31, -4.69, -2.86%)等芯片股集体下跌。

亚马逊收盘大跌8.8%,该公司第三财季业绩指引疲软,净销售额及营业利润均逊预期。

据报道,英伟达或将取消第四季度B100芯片的量产。Elliott Management本周致客户的一封信报道称,该机构告诉投资者,大型科技股,尤其是英伟达处于“泡沫范畴”。

该公司表示,大型科技公司是否会继续大量购买英伟达的图形处理器令人怀疑,人工智能“被过度吹捧了,许多应用还没有准备好迎来黄金时期”。

特斯拉(207.67, -9.19, -4.24%)公司在中国市场的汽车交付量在7月份实现了显著增长,同比增长15.3%,成功扭转了此前在亚洲最大经济体的下滑趋势。根据中国乘联会周五公布的初步数据,特斯拉上海工厂7月份交付的Model 3和Model Y汽车数量增至74117辆,6月份的出货量同比下降了24.2%。环比来看,7月份的出货量比6月份增长了4.4%。

瑞银(28.03, -1.13, -3.88%)周五发表报告,指AMD季绩稳固,维持对其“买入”评级及目标价210美元不变。该行指,纵使近周投资者情绪变得非常审慎,公司的业绩及指引仍符合该行预期。

瑞银对AMD公司的估算大致不变,预期其数据中心将占公司明年经营溢利约七成,在图像及中央处理器的强劲动力下,股价能支撑按明年及后年每股盈利预测5.75及7.5美元计算的稳固市盈率。

苹果第三财季总净营收为857.77亿美元,同比增长5%;净利润为214.48亿美元,同比增长8%。公司第三财季大中华区营收为147.28亿美元,同比下降6.5%(注:苹果财年与自然年不同步,2023年10月至2024年9月为2024财年)。

苹果第三财季每股摊薄收益和营收均超出华尔街分析师预期。该公司董事会宣布,将向公司的普通股股东派发每股0.25美元的现金股息,这笔股息将于2024年8月15日向截至2024年8月12日营业时间结束的在册股东发放。

微软(408.49, -8.62, -2.07%)本周将人工智能初创公司OpenAI添加到其最新年度报告的竞争对手名单中。这份名单多年来一直包括微软的大型同行,如亚马逊、苹果、谷歌(168.4, -4.05, -2.35%)和Meta。

微软与OpenAI有着长期的合作关系,担任其独家云提供商,并将其AI模型用于商业客户和消费者的产品中。微软是OpenAI的最大投资者,已向该公司投入了130亿美元。

美银证券发表报告指,Meta Platforms第二季营收为391亿美元,按年增22%,高于市场预期的384亿美元,成长动力来自不断成长的Al功能,带动使用量与广告效率。第三季收入指引为385亿美元至410亿美元,按年增长13至20%,高于华尔街预测的392亿美元,且在高位显示除汇率外按年仅衰退1个百分点,与同业相比,Meta持续增长令人印象深刻。

美银证券指,Meta是消费性网际网路领域最顶尖的人工智慧公司,并可能会在明年因TikTok潜在禁令而有上升空间。该行认为Meta具有吸引力,因为增长强劲与受惠AI机会,将目标价从550美元上调至563美元,评级“买入”。

摩根大通发表报告指,重申对Meta Platforms的“增持”评级,目标价由480美元升至610美元,指公司近期表现良好,相信已在关键的长远计划上适当投资,尤其是AI。

应用材料(181.81, -14.49, -7.38%)40亿美元项目补贴申请被拒。

Snap(9.36, -3.45, -26.93%)第二财季营收、第三财季盈利指引均不及预期。

缤客第三财季预定增速放缓且低于预期。

小鹏汽车7月交付增速环比下滑。

其他市场面,纽约商品交易所9月交割的西得州中质原油(WTI)期货价格收跌2.79美元,跌幅为3.66%,收于每桶73.52美元。该期货本周累计下跌逾4.7%。 |