|

|

本帖最后由 moreliver 于 2020-6-6 10:45 PM 编辑

最近的股市似乎是脱线的风筝,飘摇直上九天,何处是尽头?我觉得答案还得从股市交易者的行为中去找。

股市交易者有两种:受价者(price-takers) 及定价者 (price-setters). 受价者下的单是市价单(market orders) 而定价者下的是限价单(limit orders). NED 描述的是受价者的总体行为。我在“操盘目标”中预报的是一部分定价者(MM)行为。但还有更重量级的定价行为在股市起作用。

MM的资金虽然比散户大很多,但当更大的资金流入或退出时,MM的力量是难以相比的。有文献说MM总体的资金占交易量的四分之一。那是什么概念?美国股市平均每天交易量约$2000 亿 (https://www.fool.com/knowledge-c ... u-need-to-know.aspx)。所以MM总资金约为$500 亿。FED 分三批刺激股市的资金每笔都是$5000亿。

退休基金就更大了。全美退休基金总量在2018年为$22.41 万亿(https://www.statista.com/statist ... n-funds-assets-usa/)。退休基金分布在债券和股市。在40%和60% 附近变动(Van Nunen, A., 2007, Fiduciary Management: Blueprint for Pension Fund Excellence. Wiley)。股市有风险时,就退出到债券。风险过去,就重回股市。10%的退休基金重分布就是$2.2 万亿。当这部分资金争相涌回股市时,MM的仓位就是暴风雨中的小舢板。

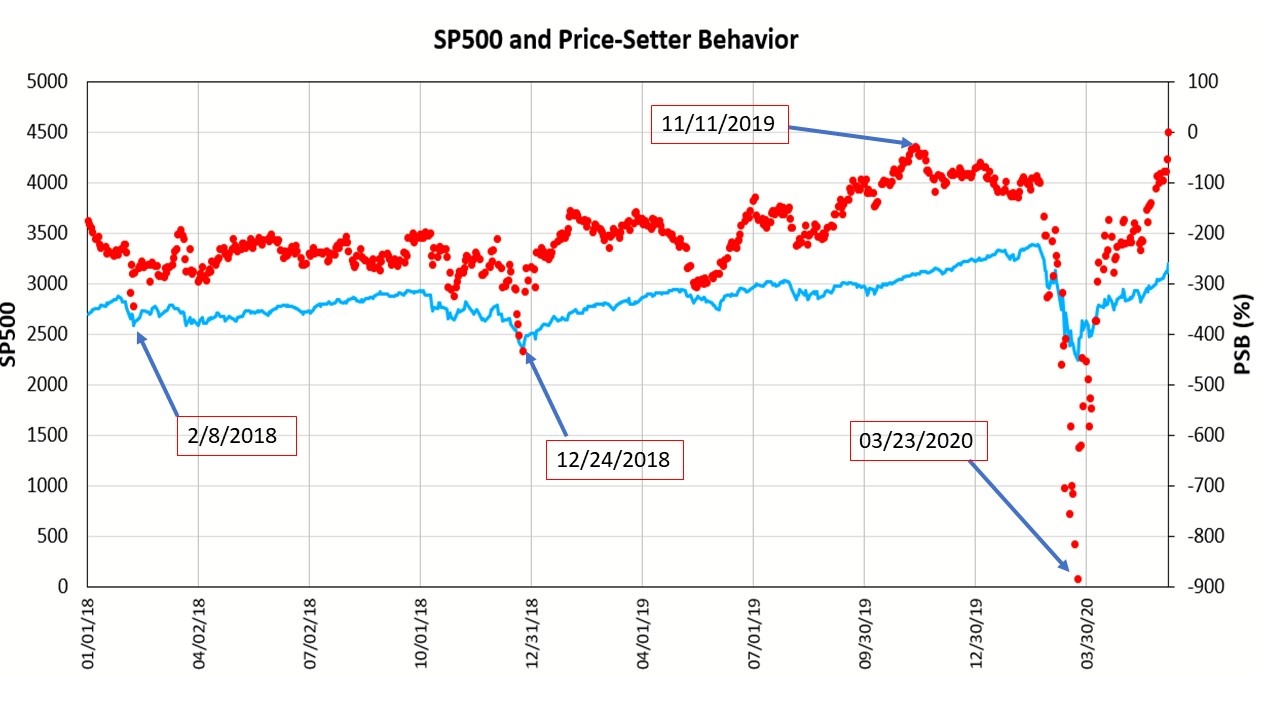

FED和退休基金都是以限价单进入股市的。从股市的变化及受价者行为不难算出定价者行为的变化。下图显示了到目前为止的定价者行为。

蓝线是SP500,红点是定价者行为。股市2018年初和年尾都有资金流出的信号。但与今年3/23的资金退出,就是小巫见大巫了。3/23 以后FED的刺激基金注入和退休基金重回股市推动了这波股价的上涨。退休资金重新分布是季度性的调整,是较长期的决定,不受短期社会暴力动荡影响,这才有了奇怪的市场与社会脱节的现象,FA和TA似乎都没用了。

现在定价者行为已经是历史高点,说明退休资金回流已经基本完成。市场是否就会立刻下跌?

上一次定价者行为的峰点在11/11/2019. 此后虽然下降,但股市仍由受价者推动上涨了10%,即300点,直到2/19/2020 . 所以今后还可能继续上涨甚至创新高。

但目前NED的65% 比11/11/2019时的10%高。周指更是在北极盘踞 (11/11/19 的周指在83)。此外目前的经济环境与那时相比有很多负面因素。所以不能机械地说还会上涨10%。目前看来FED和退休资金回流的作用减小了,市场与社会环境的联系会更密切。负面新闻的影响就较突出了。

|

评分

-

25

查看全部评分

-

|