文/巴九灵(微信公众号:吴晓波频道)

上一周,小巴梳理了20多家券商机构对2018年房地产市场的预测,大家的反馈很好。今天小巴又整理完了23家券商机构们对2018年A股市场的预测。

中国的A股市场,虽然一直以来都被认为很不完善,投资人以散户居多,题材、概念盛行,甚至大多数人对研报也不怎么看重。

小巴的观点是,股市是一个依赖专业取胜的市场,报告本身并不足以构成投资建议,但我们可以从中对A股市场一年的走势有一个验证性的观察,并结合自身对这一市场的研究,渐渐形成一套自己的自洽逻辑。

整体:大局稳定,内部存在结构性机会

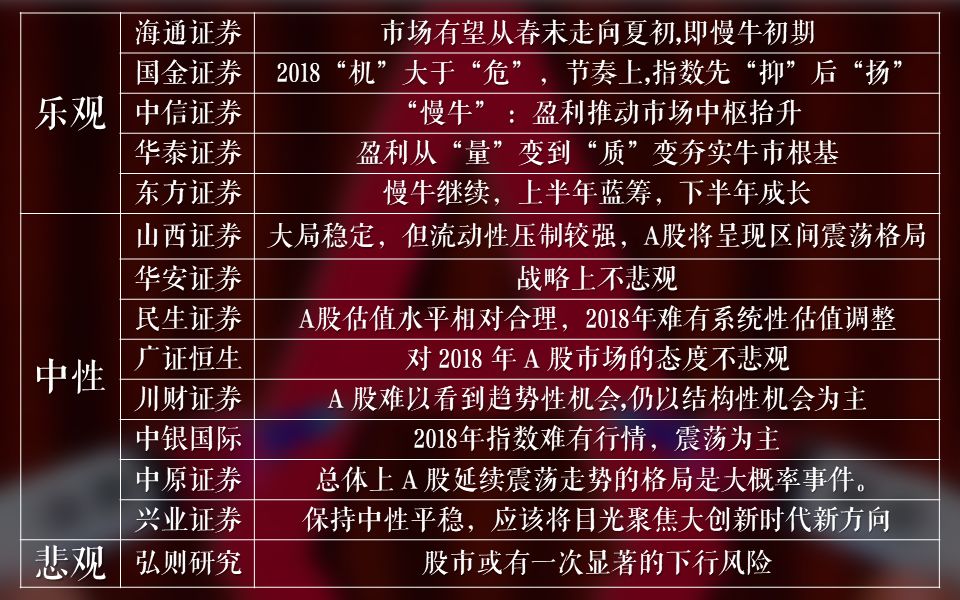

这些“A股市场2018年投资策略”报告,对2018年股市的整体判断如下表。

点击可放大图片

部分报告偏乐观,认为2018是一个慢牛之年,但更多的机构都认为2018年的关键词是平稳与震荡,难有系统性、整体性的上涨或下跌。少数明确提出了2018年指数运行区间的,也符合这一判断,比如国海证券预计上证指数的运行区间为3200~3700点,广证恒生的预测为3200~3800。

不过,整体平稳的前提下,内部结构分化的特点也会明显,机会仍然存在。

投资逻辑:开始讲盈利,价值投资渐成主流

A股从2016年开始的上涨,主要来自于A股上市公司的盈利改善,而非市场的估值提高。

2018年,将会延续这一趋势,全部A股公司的净利润总和将温和增长,增速10%~15%。

在这样的背景下,价值投资开始大放异彩。

资金:总体偏紧,但净流入大于净流出

2018年A股市场的资金面,流出和流入端均有所增加。

增量流入资金来自养老金、各类机构(公募基金、保险、社保)资金和外资进入,流出则是到达解禁期的定增资金大幅增加、IPO 实际募集资金增加、政策放松导致定增募集上升、可转债发行加速。

券商几乎一致认为,2018年A股市场资金流入大于流出。

对于资金净流入的数量,也有数家机构作出预测,比如海通证券估算是3300亿,广证恒生则预计是4370亿。

外资:大举进入,配置蓝筹和白马股

资金方面的另一个重要因素,是MSCI正式落地,A股将纳入其新兴市场指数中。

到了2018年6月,“MSCI新兴市场指数”中的A股纳入占比为2.5%。9月,这一例将继续提高到5%。MSCI加上沪股通、港股通等几个渠道,将在2018年给A股带来约3000亿增量资金。

MSCI纳入A股的另一个渐渐显现的影响,是资金配置的重点将会转向低估值、低增长但很稳健的大型上市公司,主要是蓝筹股和白马股等。

参与者:散户占比下降,投资专业化提升

2018年的增量资金,主要是通过机构渠道缓慢增配A股。

随着机构和外资的大举进入,A股的交易者结构也在发生变化,散户在市场中的占比和影响力可能会逐步降低,在股票证券投资上专业能力更强的专业投资人的比重会慢慢增加。

换句话说,市场上玩家的整体水平在提高,散户从中生存下来并获胜的概率在降低。

龙头股:构筑护城河,行业集中度提升

上一期关于房地产市场的预测整理中,研究机构对于房地产市场马太效应、强者愈强的趋势十分肯定。这种趋势不仅限于房地产,在其他很多行业都出现了越领先、跑得越快的现象,这将进一步体现在整个A股市场中。

在中国经济换挡变速、大部分过去高增长的产业逐步进入平缓的成熟期之后,龙头企业在各自细分行业的深耕细作,帮助构筑了竞争护城河,并从企业的盈利反映到股票价格和市值上。

点击可放大图片

2018年,A股“以龙为首”的格局仍将延续。

IPO:新股快速发行,讲故事不再受欢迎

考虑到目前“类注册制”的新股发行节奏,小市值股票的壳价值、故事属性以及随之而来的估值溢价将变得不再稀缺。

比如中投证券(发布时间为2017年12月15日)指出,过去一年被合并称为“中小创”的中小板和创业板走势截然不同,前者上涨17.86%,后者累计下跌8.37%,过去这两者被认为是同一属性。分化的背后,是估值和业绩匹配程度的明显差异,两者的净利润增长相似,市盈率却相差1/3。

类似的情况,在2018年会继续发生。

行业:升级、金融和战略性行业

在行业的配置上,研报主要推荐的是产业升级、金融和其他战略性行业,比如:

▷ 制造业升级,在细分行业中寻找“隐形冠军”:5G、物联网、人工智能、新能源汽车、自动化、信息化、半导体;

▷ 消费升级,一切与美好生活有关的消费:包括医药生物、休闲服务、食品饮料中的大众消费品、传媒等;

▷ 稳健的大金融:保险、证券、银行等;

▷ 其他战略性:绿色环保、一带一路、国企改革等。

风险:哪些黑天鹅需要预防

当然,以上的预测,都是券商机构基于一定的宏观、中观趋势条件做出的,如果2018年出现意料以外的事件,那么结果可能完全不一样,比如以下这些:

▷ 通胀快速高企引发货币政策从紧;

▷ 国际地缘政治的黑天鹅事件;

▷ 国内房地产投资快速下滑;

▷ 金融监管持续偏严使利率出现持续上行;

▷ 市场流动性环境急剧恶化;

▷ A股市场 IPO、再融资明显加速;

▷ 人民币大幅贬值;

▷ 企业盈利复苏或不及预期;

▷ 政策新格局下的严监管节奏、力度超预期。