收盘:标普与纳指五连跌 联储官员称今年仍可能加息

2024年04月19日 04:05 环球市场播报

北京时间19日凌晨,美股周四收盘涨跌不一,标普500指数与纳指连续第五个交易日收跌。上周初请失业金数据显示劳动力市场仍然紧张。纽约联储行长称不急于降息、甚至有加息的可能性,而摩根大通(181.25, 1.17, 0.65%)总裁预计美联储今年可能根本不会降息。

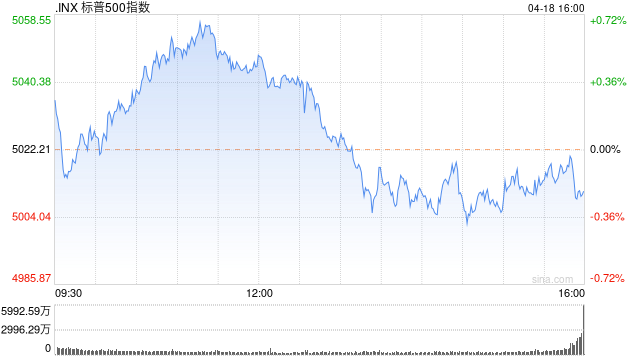

道指收涨24.90点,涨幅为0.07%,报37778.21点;纳指跌81.87点,跌幅为0.52%,报15601.50点;标普500指数跌11.00点,跌幅为0.22%,报5011.21点。

美联储的货币政策前景仍是市场焦点。

纽约联邦储备银行行长威廉姆斯(37.58, -0.10, -0.27%)(John Williams)周四表示,美联储不急于降低利率,经济数据将决定时机。他称今年甚至还有可能加息。

威廉姆斯表示:“货币政策处于良好位置。目前的利率水平正在逐步推动我们实现目标。所以我完全不觉得有降息的紧迫性。我认为货币政策正在准确地发挥我们所希望看到的作用。”

美国3月份的一项关键通胀指标连续三个月超过经济学家预期,加剧了人们对给通胀降温的进展陷入停滞的担忧。

市场隐含的对美联储降息的预期本周进一步下降,因为美联储主席鲍威尔暗示决策者将等待比先前预期更长的时间。鲍威尔指出通胀方面进展不足,并表示如果价格压力持续,美联储可以保持利率稳定“必要长的时间”。

就在上个月,投资者还押注美联储将有三次每次25基点的降息。在美联储3月会议后发布的预测中,决策者也做出了大致同样的预测。

威廉姆斯还表示,加息不是他的基本预期情形,但如果经济数据支持采取这种做法以实现美联储的通胀目标,那么加息还是有可能的。

亚特兰大联储行长博斯蒂克(Raphael Bostic)表示,他愿意保持利率稳定,降息应该等到临近年底时。他表示,他仍然相信通胀率正在朝着央行2%的目标前进,但速度可能慢于人们的预期。Bostic此前表示今年预计只降息一次。

博斯蒂克称:“通胀处于高位,太高了,我们需要让它达到2%目标,我愿意保持耐心”。博斯蒂克今年对货币政策有投票权,他表示将继续关注就业增长和(4.5, 0.03, 0.67%)经通胀调整的薪资增长。

在新一轮通货膨胀导致国债收益率飙升至2024年高点之后,交易员普遍押注美联储今年将从9月开始降息两次。

摩根大通总裁Daniel Pinto表示,鉴于通胀水平居高不下,美联储今年可能根本不会降息。他在华盛顿一个活动上说:“美联储可能要等更长一段时间才会降息,但加息可能性非常非常低”。他认为美联储现在不会急于采取行动,因为太早降息会带来痛苦的结果,可能导致经济衰退。

最近的经济数据显示,美国通胀仍然高于许多人今年早些时候的预期,使得美联储快速降息的可能性下降。

Pinto的观点与摩根大通CEO杰米-戴蒙一致,后者在本月早些时候给股东的一封信中写道,顽固的通胀压力可能导致利率高于市场预期,摩根大通对2%-8%甚至更高的利率水平做好了准备。

投资者继续关注刚刚开始的美股财报季。

征信机构Equifax股价大幅下跌,原因是对第二财季的指引令人失望。房屋建筑商D.R.Horton宣布业绩超出预期。

迄今为止,已有超过11%的标准普尔500指数成份公司公布了财报,这些财报整体表现积极。根据FactSet的数据,在已经公布财报的标普500成份公司中,超过72%的业绩超过了华尔街的预期。

最近美股市场出现回调,延续了第二季度的艰难开局形势。4月迄今,美股三大股指走势持续低迷,与第一季度强于预期的市场表现形成鲜明对比。目前道琼斯(37775.3789, 22.07, 0.06%)指数、标准普尔500指数和纳斯达克(15601.4989, -81.87, -0.52%)指数都已经收于各自的50日移动平均线下方。

摩根大通技术策略主管Jason Hunter表示:“标准普尔指数的初始支撑位是5000点,或者略低一点。现在的问题是:反弹会从那里开始酝酿吗?如果是这样,它是否能够回到击穿水平之上——50日移动平均线,即它跳空的区域?”

Jason Hunter表示,他正在关注标准普尔500指数的5150至5200水平关键阻力位。

而Technical Traders首席投资官Chris Vermeulen警告称,美国股市一直处于长期牛市之中,但有迹象表明,它最终将失去动力,随后将不可避免地迎来熊市和艰难的“重置”。

他预测美股可能会进入另一个类似于互联网泡沫和2008年金融危机之后的熊市,这最终可能会给投资者带来痛苦的股票损失,人们的财富在未来一年里最多会缩水30%-50%。

Evercore ISI首席股票和量化策略师Julian Emanuel表示,在从上个月的历史高点回落后,股市正在见证一场下跌的开始,这场下跌将持续到2024年余下的时间。

Emanuel重申了年底前标普500指数跌至4750点的目标,这意味着标普500指数将较周三收盘价5022点再跌6%。

周四经济数据面,美国劳工部报告称,截至4月13日当周,首次申请失业救济人数稳定在21.2万人,表明企业仍不愿裁员。

上周初请失业金数据略低于道琼斯估计的21.5万人,反映出尽管美联储将基准利率维持在23年来的最高水平,但劳动力市场仍然紧张。

截止4月6日当周的持续申领失业救济人数增加2000人,增至181万人,符合FactSet的估计。

衡量费城地区制造业活动的指标在4月份出人意料地大幅增长,这在很大程度上是由于通胀指标的飙升。

4月费城联储制造业指数升至15.5,较3月份上升逾12点,好于道琼斯预期的2.5。该指数衡量报告扩张和收缩的公司之间的百分比差异,因此任何高于零的指标都是积极的。

大部分涨幅来自三类:支付价格,飙升近20点至23点;新订单增长近7点至12.2;出货量增长近8点至19.1。

就业指数小幅下降至-10.7,平均每周工作时间暴跌至-18.7,下降18.5点。

焦点个股

Evercore ISI本周发布报告称,尽管英伟达股价过去一年里飙升了200%以上,但该股仍有很大的上涨潜力。该行将英伟达的股票评级定为“跑赢大盘”,目标价为1160美元,较当前水平有36%的潜在上涨空间。

Evercore认为,在牛市情景下,英伟达的股价明年可能会飙升至1540美元,较当前水平上涨81%;之所以设定如此高的目标价,是因为英伟达不仅仅是一家芯片公司,尽管大多数投资者仍然只是这样认为。

马斯克当地时间17日在发送给员工的电子邮件中承认给一些被裁员工的遣散费“过低”,并表示将纠正此错误。

据报道,特斯拉(149.93, -5.52, -3.55%)CEO马斯克在周三(2024年4月17日)发送给员工的一封简短电子邮件中表示,“在我们重组特斯拉的过程中,我注意到一些遣散费被错误地压低了”,“我为这一错误道歉。正立即纠正。”

报道称,目前还不清楚有多少被裁员工受到影响。

当地时间15日,“美国最大的电动车企特斯拉将启动裁员”的消息轰动美国舆论场。据报道,该公司此次将裁减超过10%的员工,这意味着1.4万人将失去工作,媒体纷纷强调最新裁员规模为该公司“史上之最”。

裁员消息发布当日,特斯拉股价下跌超过5%,市值蒸发超300亿美元。市场普遍认为,特斯拉此次裁员的主要原因是其销量的增速放缓、甚至下滑。媒体评论称,特斯拉销量下滑反映了美国整体电动汽车市场需求的不振。

根据美国证券交易委员会(SEC)4月17日披露的文件,AMD(155.08, 1.06, 0.69%)公司首席技术官兼执行副总裁Papermaster Mark D于4月15日以每股平均价164.25美元售出1.62万股普通股股份,价值约为266.09万美元。

此外AMD董事会主席及首席执行官苏姿丰4月18日第十届联想(20.78, -0.34, -1.60%)创新科技大会Tech World上表示:“联想是Ryzen Al的重要合作伙伴,我们正在紧密协作开发硬件和软件,将最佳的AI PC推向市场。”

据苹果(167.04, -0.96, -0.57%)公司周三(4月17日)发布的一份声明称,该公司计划投资超过2.5亿美元,扩大其在新加坡宏茂桥的园区和业务。

本周过半,在苹果首席执行官蒂姆-库克结束了对越南、印尼的访问后,有媒体消息透露,库克随后将前往新加坡。在此之际,苹果官网发布声明称,将扩大在新加坡的园区规模、并拓展业务。这家美国科技巨头在声明中指出,此次扩展将为人工智能(AI)和其他关键职能领域的增长和新角色提供空间。

台积电(132.27, -6.76, -4.86%)第一财季合并收入为1324.55亿人民币,同比增长16.5%,环比下降5.3%;净利润为503.97亿人民币,同比增长8.9%,环比下降5.5%。第一财季营业利润556.56亿人民币,同比增长7.7%,预估538.34亿人民币;第一季度毛利率53.1%,预估53%。

在谷歌(157.46, 0.58, 0.37%)与以色列政府的云合同引发抗议后,该公司解雇了28名员工。这一决定是在9名员工最初被停职然后被捕之后做出的。这些员工是在参加谷歌纽约和加州办公室的静坐抗议活动后被解雇的。在一份发给全体员工的备忘录中,谷歌全球安全主管克里斯-拉科(Chris Rackow)表示,这种行为在工作场所没有容忍度,也不会被容忍。他还警告称,如有必要,公司将采取进一步行动。

美国铝业第一财季营收超预期,年度指引相对积极。

美光(111.93, -4.40, -3.78%)有望获得超过60亿美元的芯片法案拨款。

台积电第一财季营收、净利润均超预期。

瑞银(28.12, 0.01, 0.04%)称携程第一财季业绩可能稳健增长29%。 |