最新通胀数据引发的担忧不是通胀再次加速上升,而是通胀下降趋势陷入停滞。美国劳工统计局周二(3月12日)公布的数据显示,2月美国消费者价格指数(CPI)同比上涨3.2%,高于1月的3.1%,也高于经济学家预计的3.1%。2月CPI环比上涨0.4%,符合经济学家的预期,高于1月的0.3%。

剔除波动较大的食品和能源价格的核心CPI同比上涨3.8%,略低于去年12月和今年1月的3.9%,但高于经济学家预计的3.7%。2月核心CPI环比上涨0.4%,和1月持平,高于经济学家预计的0.3%。

CPI的同比涨幅已从2022年6月触及的9.1%的峰值(20世纪80年代初以来的最高水平)降至3%的区间内,但向美联储设定的2%目标的最后一个阶段的下降还需要一段时间。

从最新公布的数据来看,一些领域的价格涨势得到了控制,另一些领域的价格涨势则重新燃起,呈现出的是一幅混乱的通胀图景,让鹰派和鸽派都有足够的理由坚持自己的立场。美联储2024年的利率路径依然不明朗。

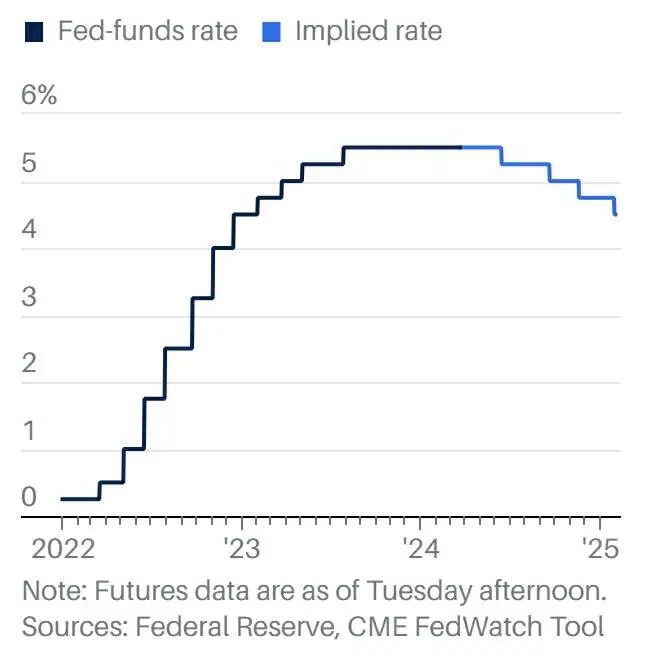

如果投资者的预测是对的,美联储将从6月开始降息

美联储最近一直强调不急于降息,周二公布的数据支持了美联储的这一立场。但对于迫切等待降息的投资者来说,周二的数据所引发的问题几乎和它回答的问题一样多。

Santander U.S. Capital Markets首席美国经济学家斯蒂芬·斯坦利(Stephen Stanley)在周二发布的研报中写道:“2月核心CPI环比涨幅仍为0.4%,但核心CPI的构成要素的表现明显好转,2月服务业价格涨势较1月有所放缓,但要看到更明显的放缓还有很长的路要走。”

2月通胀数据引发的担忧不是通胀再次加速上升,而是通胀下降的趋势陷入停滞,还不足以让美联储官员有“更大的信心”认为通胀会持续走低。这种停滞在通胀报告的表面之下显而易见。

美联储最关注的指标“超级核心通胀”1月大幅上涨0.9%,该指标剔除了服务业价格中的住房价格。2月“超级核心通胀”放缓至0.5%,但只是相对于1月有所改善。

加拿大皇家银行资本市场(RBC Capital Markets)美国经济学家迈克尔·里德(Michael Reid)指出,单独来看,2月“超级核心通胀”仍高得令人不安,在之前公布的14份通胀报告中,2月份的数据比其中10份的数据都要高,这么高的水平肯定与美联储很快将降息的预期不相符。

除了“超级核心通胀”,其他领域的通胀仍然高得令人不安:2月住房价格上涨0.4%,虽然低于1月的0.6%,但涨幅仍然过高;商品价格在连续八个月下跌后转为上涨;在汽油价格飙升3.8%的推动下,2月能源价格大幅上涨2.3%。

FS Investments首席美国经济学家劳拉·雷姆(Lara Rhame)告诉《巴伦周刊》:“我可以说服自己让自己认为通胀看上去得到了很好的控制,除了一两个让人感到不安的领域,但当我每个月看到数据时都要这么做时,就开始让人感觉像在玩打地鼠游戏。在我看来,2月份的通胀数据提醒我们,同时让所有领域的价格涨势都降温很难,这意味着反通货膨胀趋势遇到了障碍。”

通胀数据公布后,期货市场进一步降低了对美联储在3月和5月会议上降息的预期,目前市场普遍预计降息将从6月开始,到今年年底,美联储总共降息三到四次,每次降息25个基点。

在年底到来前还有很多事情可能发生,如果说今年前两个月的通胀数据有什么指导意义的话,那就是联邦公开市场委员会(FOMC)不会提前制定太远的计划,而是继续在每一次的会议上根据数据的表现做决策。FOMC将在3月20日的政策声明中发布委员们对通胀、经济和利率的最新预测,投资者可以关注这些预测和去年12月发布的预测有哪些变化。

下一个可能改变叙事的数据将是4月初发布的3月通胀数据。2月份的通胀数据还没有热到导致通胀加速新趋势形成的地步,但也没有让1月份的数据看起来像反常现象。2024年美联储的货币政策路径仍充满不确定性且难以预测。

文 | 尼古拉斯·贾辛斯基

编辑 | 郭力群

版权声明:

《巴伦周刊》(barronschina)原创文章,英文版见2024年3月13日报道“Inflation Doesn’t Want to Cooperate. The Fed Needs Good—Not Better.”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

#市场分析