全球股市近期的上涨令许多华尔街投资者感到有些困惑,因为股市——尤其是那些几乎没有盈利的高风险成长型股票——抵御住了更具吸引力的债券收益率的拉动,以及加息的威胁,从去年的大幅抛售中强劲反弹。

但一些华尔街分析师表示,他们找到了一种与通胀和全球经济状况无关的解释。

答案就是:尽管美联储、欧洲中央银行和英格兰银行已经宣称他们正在试图抽干银行系统泛滥的流动性,但在全球范围内,流动性实际上在最近几个月有所增加。这在一定程度上是由于政策制定者无法控制的因素造成的。

万亿美元级别的资产价格上涨

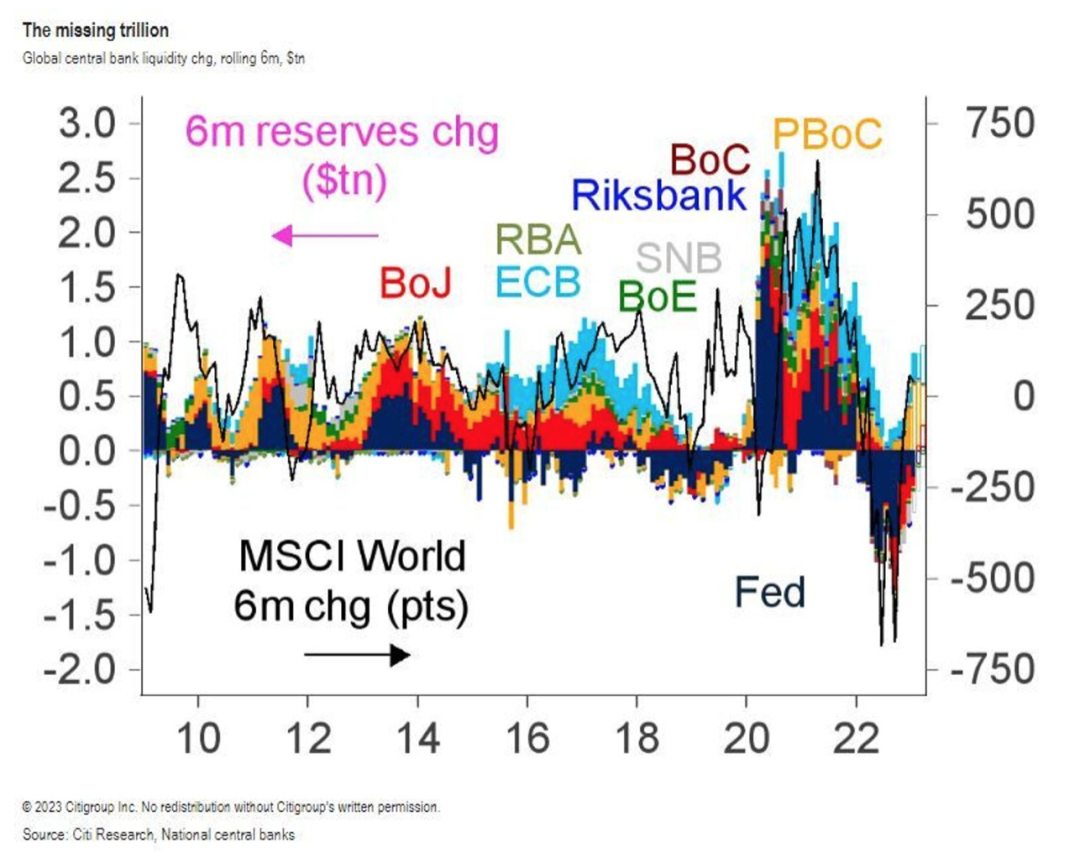

在上个月与客户分享的一份研究报告中,花旗集团(Citigroup)全球市场策略师马特·金(Matt King)详细描述了世界各大央行最近如何向全球金融体系注入1万亿美元。

根据金的分析,这一增长大部分来自中国人民银行,它逆全球货币紧缩趋势而动,选择直接向其银行系统注入流动性,占据了1万亿美元数字的大部分。

“尽管各国央行告诉我们,他们将收紧货币政策,但事实证明,在全球层面上,他们在过去三个月里刚刚增加了价值1万亿美元的流动性,”金表示。

金在报告中表示,他得出结论认为,基本面的变化(即经济增长和通胀前景的变化)不能解释全球市场的波动,包括全球股市的反弹,因此他受到启发,更仔细地研究了央行的资产负债表。

当他最终将全球股市走势与全球央行流动性的变化趋势进行对比时,他发现,这几乎是一种完美的契合。

下图追踪了摩根士丹利资本国际全球指数990100的表现,该指数反映了银行体系流动性的起伏。根据 FactSet 的数据,该指数自9月底以来已上涨12%。大约在同一时间,全球央行的流动性停止下降,开始再次扩张。

但金和另一位驻伦敦策略师、宏观咨询公司 CrossBorder Capital 董事总经理迈克尔·豪厄尔(Michael Howell)表示,就连美联储也在以一种更为被动的方式加剧了流动性泛滥。

一年多以来,美联储一直在宣传其计划,通过提高利率和减少债券持有量来“收紧”美国金融体系的流动性,方法是选择不将到期债券的收益进行再投资。

根据圣路易斯联邦储备银行的数据,尽管自去年春天以来,美联储持有的债券规模缩减了约5000亿美元,但其资产负债表的另一个重要组成部分——美国银行系统准备金——似乎没有增长。

根据美联储每周发布的最新数据,截至2月22日,美联储各银行的准备金余额为3.01万亿美元,这比9月底的2.9万亿美元略有上升。

豪厄尔表示: “据称美联储正在剥离资产负债表,但银行准备金没有下降”。

他表示,这也可能有助于支撑股价,因为美国银行业向金融体系注入的资金规模已经扩大,而非收缩。

股市开始回落

可以肯定的是,美国股市在最近几周已经回落,根据 FactSet 的数据,纳斯达克综合指数在一月份上涨了0.73% ,创下了20年来最好的开局。

股市停止攀升,可能是全球流动性再次回落的迹象。美联储是否会再次出手拯救市场,仍有待观察。

但最终,股票估值有可能因此而受到影响。豪厄尔和他的团队认为,美联储可能需要更大幅度地提高利率,以弥补其不愿进一步削减银行系统准备金的不足。

美国股市在经历了几周的反弹后,似乎也开始感受到债券收益率上升的影响。纳斯达克综合指数、标普500指数和道琼斯工业平均指数在二月份都有所回落。周四,随着10年期美国国债收益率突破4% ,它们的表现喜忧参半,债券收益率与股票价格走势相反。

文|约瑟夫·阿迪诺菲

编辑|喻舟

版权声明:

《巴伦周刊》(barronschina)原创文章。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)