标普500指数可能将迎来过去一个世纪以来回报率最低的时期之一。最近,越来越多的市场观察人士发出警告称,股票投资者可能正站在“失去的十年”的边缘上,这10年里美国股市的表现将远不及过去15年里投资者对于股市表现的预期。

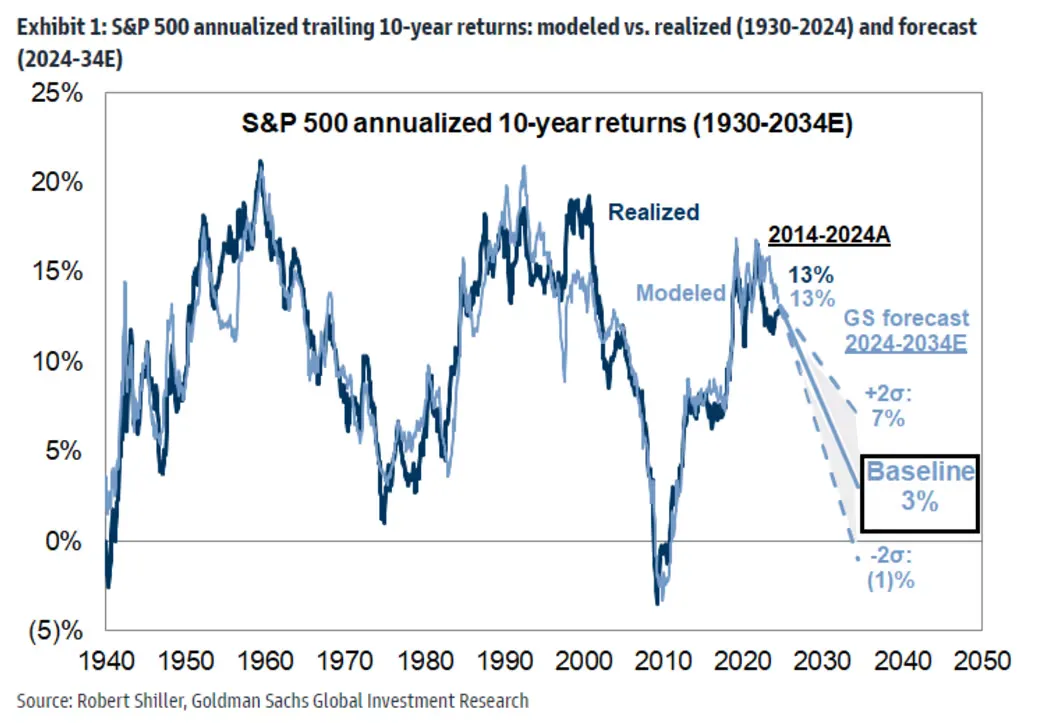

高盛(Goldman Sachs)首席美股策略师大卫·科斯廷(David Kostin)上周五发布的一份报告引发了关于这个话题的讨论,科斯廷在报告中警告指出,标普500指数可能将迎来过去一个世纪以来回报率最低的时期之一。

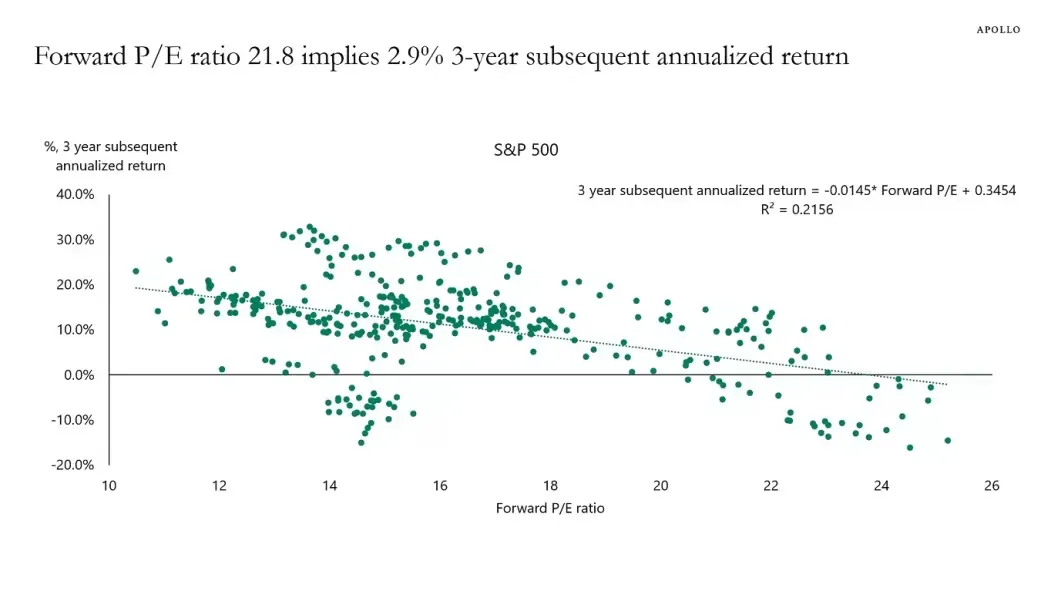

在此之前,摩根大通证券(J.P. Morgan Securities)和投资管理公司GMO的策略师也发出过类似的警告,高盛的这份新报告还谈到了阿波罗全球管理(Apollo Global Management)首席经济学家托尔斯滕·斯洛克(Torsten Slok)强调指出的一些问题,他在一天前发出了类似的警告。斯洛克在报告中强调,从标普500指数目前估值相对于未来12个月预期盈利的水平来看,该指数未来三年的平均年化回报率可能低于3%。

科斯廷进一步警告指出,根据高盛的模型,斯洛克预测的这一低回报率将在未来10年里持续存在。如果高盛的模型是对的,那么在截至2034年的未来10年里,标普500指数的平均年化回报率将只有3%。

高盛指出,这将比过去10年的平均回报率低10个百分点,根据道琼斯市场数据(Dow Jones Market Data),这也将是1928年至2024年目前为止平均年化回报率的一半左右。

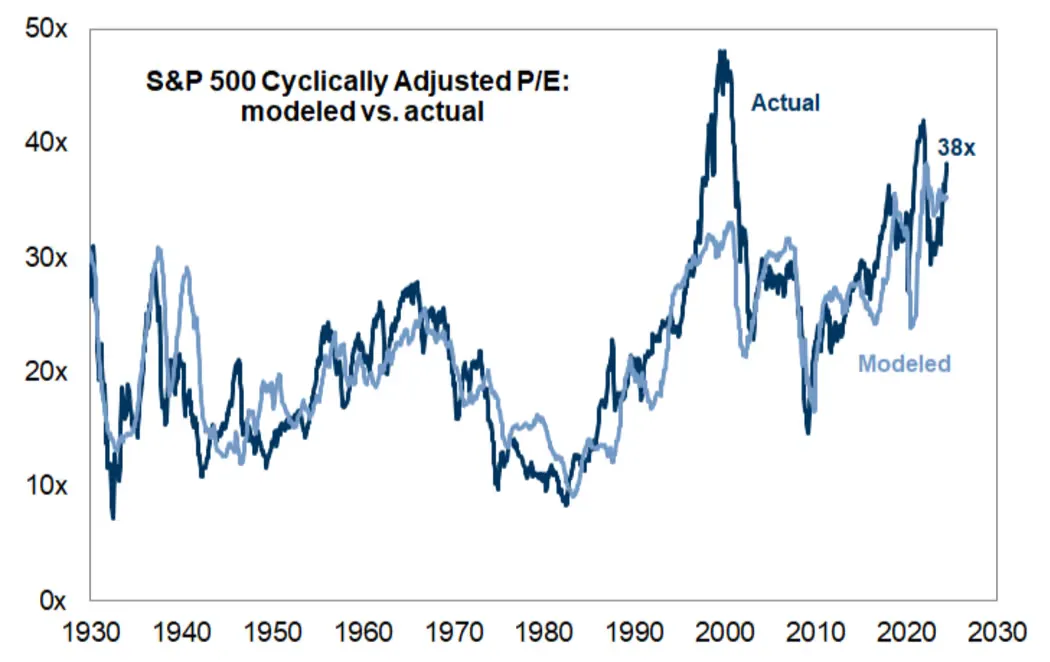

和其他将目光投向遥远未来的人一样,科斯廷的分析也聚焦于如今股票的估值方式。

当股市估值相对于历史水平处于高位时,估值在预测股市走势并在最佳时间点买入或卖出股票方面不是很有用,但事实证明,高估值往往会导致未来长期回报疲软。

高盛发现,目前标普500指数经周期因素调整后的市盈率已达38倍,距离互联网泡沫时期的峰值不远。

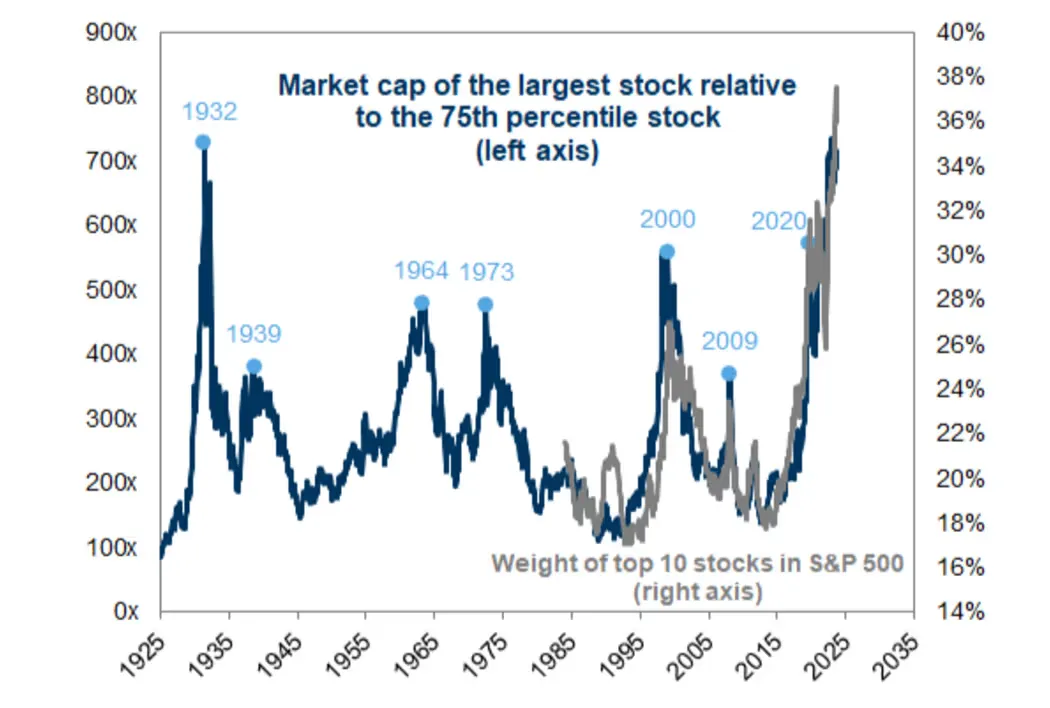

此外,目前美股的集中度已经超过了互联网泡沫时期的水平,达到了20世纪30年代初以来的最高水平。

综合来看,高估值和高集中度增加了未来回报率较低的概率。

高盛发现,从标普500指数中10家市值最大美国公司所占权重等几个指标来看,目前美股的集中度高于20世纪30年代初以来的任何时候。

在过去,高度集中度压低股市回报率的原因之一,是投资者经常低估了企业维持竞争护城河的难度。

科斯廷在报告中写道:“目前极高的集中度是拖累我们预期中回报率的主要因素之一。”他指出,如果将集中度这个因素排除在模型之外,高盛对标普500指数的平均年化回报率预估值将高出4个百分点。

从目前的情况来看,未来10年,美国国债投资组合很有可能跑赢标普500指数。科斯廷还指出,等权重标普500指数也有可能跑赢按市值分配权重的标普500指数。

科斯廷说,高盛的预测可能会受到一些因素的影响,如果生产率增长强于预期,那么高估值就有可能被证明为是合理的,此外,降低企业税率将有助于美股维持当前的涨势。

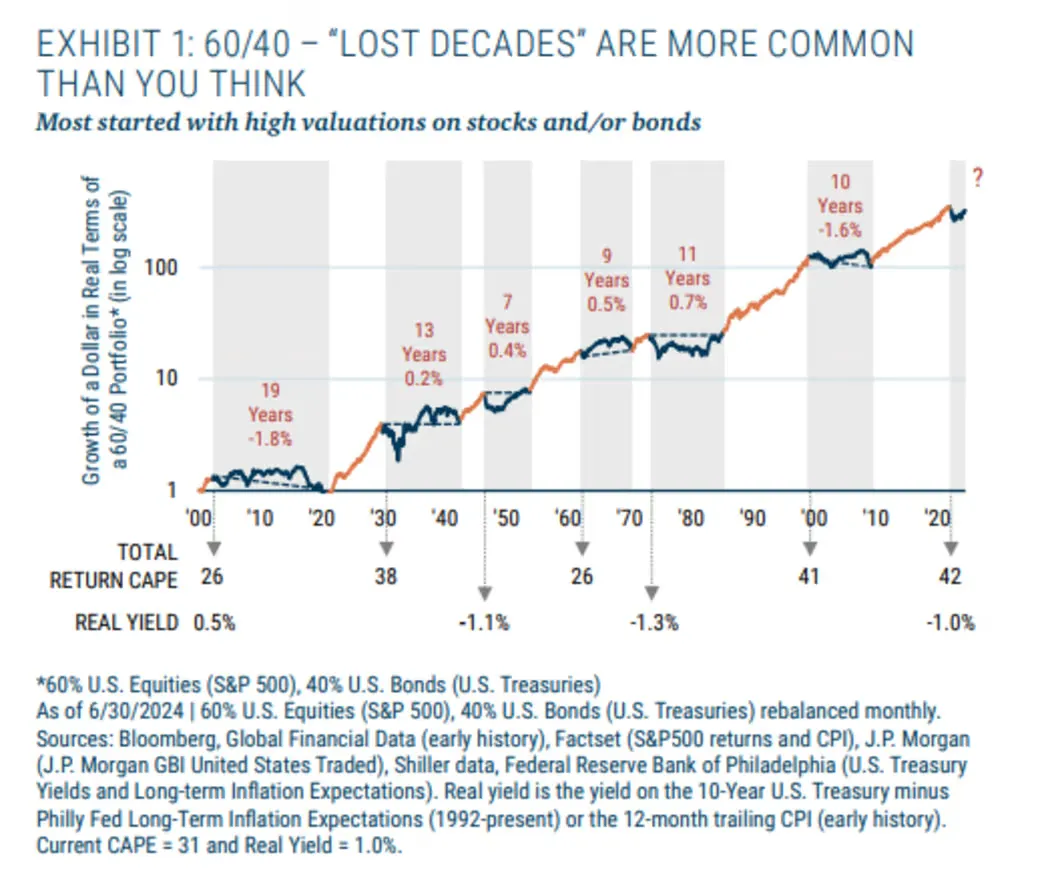

GMO的一位投资组合经理9月指出,在过去,财富普遍缩水的时期出现的频率比许多投资者所意识到的要高。

GMO资产配置联席主管本·印克(Ben Inker)列举了1900年以来的六个这样的时期,在这“失去的几十年”里,标普500指数占60%、美国国债占40%的投资组合的实际回报率仅为1%到3%,甚至没有超过通胀。

印克认为,这些时都有一个共同点:从历史上看,它们都是在股票和债券估值处于高位的环境里诞生的。

GMO指出,该机构在非美国股票中看到了机会,还在美股市场上的“深度价值”股票中看到了机会。

就目前而言,投资者很容易说出自己喜欢美股的理由:美国经济增长和企业盈利前景依然强劲,美联储正在降息(降息有望推动更多股票上涨),曾在2022年重创股债市的高通胀正在减弱。

但正如历史告诉我们的,好时光不会永远持续下去,这也是为什么高估值可能会让投资者停下来的原因。

Wealth Enhancement投资组合咨询总监Aya Yoshioka说:“美国股市有很多让人喜欢的地方,但估值绝不是其中之一。”

《巴伦周刊》(barronschina)原创文章,英文版见2024年10月22日报道“Wall Street is worried stocks might be on the cusp of a ‘lost decade’”。(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)