迎合投资者需求的产品无疑会得到市场的追捧,更易带货的特性让渠道端更加卖力地推销,从而使得基金公司的规模上涨。在规模的诱惑下,基金公司会增加相同类型产品的供给,加速内卷,直至热度的消失。

过去三年当中,连同净值一起消失的,还有明星基金经理们在市场上的「声音」。

由于净值的困扰,明星基金经理们开始变得谨小慎微,生怕不小心说错什么,让本就情绪不太稳定的投资者们再次爆发。除了在离任/卸任通知上偶尔看到熟悉的基金经理名字以外,他们也开始逐渐淡出了人们的视线。

在市场的上行周期当中,明星基金经理凭借着强大的吸金能力被各大基金公司捧在手心当中。尤其是对于中小型基金公司来说,一个百亿级明星基金经理带来的价值几乎可以说是剩余基金经理的总和。于是在火热市场行情的配合下,加薪和升职也一度也成为了明星基金经理的标配。

可一旦来到了下行周期,明星基金经理们却也比想象中承受的更多。

一边是基金经理的收入成为众矢之的,限薪传闻沸沸扬扬之下,拍手称快的基民、网民不在少数。另一边,在其能够为公司创造的价值缩水的同时,基金公司也开始用打造团队弱化个人,或是转战ETF赛道的方式试图去削弱明星基金经理的存在。

当明星基金经理开始沦为资管行业的「弃子」,去明星基金经理的行业趋势也已经在所难免。

而这种时候,大多数机构通常都会选择摸着美国基金行业的石头过河,摆在他们眼前的无非就两条路:要么大举扩产被动指数产品,要么实施多基金经理制,要么两者一起上。

前者几乎已经是行业的共识;而后者虽鲜有人提及,但却同样是美国共同基金极为重要的一环。

根据相关数据,截至2023年一季度末,头部美国共同基金管理公司中半数以上均更加偏好多基金经理的产品,其中也不乏贝莱德、JP摩根等大型共同基金,甚至是以被动指数基金而闻名的Vanguard也有24.7%的产品数量为多基金经理,规模占比达到了34.4%。

这对尚处于去明星基金经理早期的中国资管机构,尤其是那些专精于主动权益的资管机构来说无疑提供了另一种发展思路。

而在多基金经理的这条道路上,第一个实行该制度的Capital Group无疑成为了争相学习和模仿的对象。

雏形的诞生

1958年,Capital Group宣布将会把公司的传统基金经理负责制模式改造成多顾问组合管理系统,成为了第一家实施多基金经理制度的共同基金。有趣的是,这一消息的宣布时点是当年的4月1日,这让当时的共同基金行业一度以为这只是Capital Group的一个玩笑话。

这个模式解释起来非常简单,就是把单个产品的规模分为多个部分,而每个基金经理只分管其中的一小部分,即单策略的多基金经理制度。

尽管制度创新最初的目的只是Capital Group为了解决当时的发展瓶颈而做出的一种尝试。一方面规模的上升导致产品的投资收益日益下滑;另一方面在明星基金经理盛行的情况下,一旦他们离职、出走或者创业都会对组合产生巨大的影响,就像当下的中国资管行业一般。

但幸运的是,最终的结果证明Capital Group这套模式不仅解决了上述问题,还让它在竞争激烈的美国共同基金行业能够凭借着主动权益占据一席之地。

根据相关数据显示,截至2021年9月,美国规模前十的主动权益基金有8只都是Capital Group旗下的产品。

而Capital Group的成功也让起步较晚的中国资管机构看到了新的可能性,并由此涌现出了一批Capital Group模式的追随者,并将各自对于Capital Group的理解运用到了实践当中。

譬如陈光明从Capital Group 中看到的是一个长期有效的方法论对于公司的重要性。而对他来说,这一方法论就是长期价值投资。

他曾经在采访中提到,「早年还没有看到《长线》那本书,我就是这么想,也是这么做的,无论是人才招聘、产品发行还是投资端,都是要围绕着价值投资、长期投资、逆向投资的方式,来打造整个体系[1]」。

更老牌的工银瑞信,则已经在产品设计上致敬了Capital Group的创新。

2023年6月,工银瑞信创新性地将多基金经理制应用在了旗下的产品当中:彼时发行的工银领航三年持有混合,由杜洋、胡志利、谭冬寒、盛震山等四位共同担任基金经理。

这种对于公募行业未来发展方向的探索和尝试无疑也是低迷市场环境下少有的亮色。

不论是睿远还是工银瑞信,对于Capital Group都还是选择局部性模仿,而星石投资则几乎和Capital Group的模式呈现出了全方位的相似。

不仅在创立之初就将长期投资和多基金经理制度作为发展路径,星石同时还效仿资本集团采用了合伙人制度,也就是分享企业的所有权,共享利润和亏损。江晖曾在一次采访当中谈到「我们的基金经理大多是合伙人[2]。」

事实上,在笔者看来,Capital Group的多基金经理制度本质上就是一个基础版的平台型基金公司。在该模式下,公司吸收和培养具有相同理念的基金经理,并承担着为其提供品牌、研究、合规、风控、市场、运营等服务的职责,而各个基金经理则是在各自限定的范围内进行独立决策。

但当国内诸多机构还处于对这一模式学习和摸索阶段的时候,海外的对冲基金却早已开始针对这一模式进行了新的升级,并形成了一套更加高效率的多基金经理制度。

毕竟,投资这件事,终究不是比谁的平台更稳定,而是谁家产品创造超额的能力更稳定。而引入了多基金经理制度的对冲基金们,也充分发扬了这种机制更狼性的一面。

没有感情的赚钱机器

上世纪90年代,对冲基金的发展开始步入快车道,而Citadel 、Millennium Management也在那时悄然成立。

巧合的是,多基金经理制度成为了它们的首选。

具体的原因现在已经无从考证,但在笔者看来,不论是Griffin 还是 Izzy Englander(分别是Citadel 和 Millennium Management的创始人),其本身就拥有着一套自己的统计套利方法论,因此只要在这套方法论当中让员工各司其职,执行交易即可。因此多基金经理制度无疑是最适合它们的组织架构。

但真正让这一模式登上舞台中央的,还是它们出众的业绩。

相关数据显示,Citadel和Millennium Management的历史年化收益均超过了10%。尤其是在2008年全球金融危机的情况下,前者凭借着自身的造血能力在次年就将2008年的亏损几乎抹平,后者更是在当年仅录得3%的回撤。而在此之后,即便是在2020年全球新冠病毒的影响下,这两大机构都未在当年录得亏损。

在熊市的时候,这些平台都能够为投资者提供高收益、低波动的产品,这让养老基金和主权财富基金等客户心中暗喜,于是资金的大规模涌入,多基金经理这一模式的兴起也就变得顺理成章了。

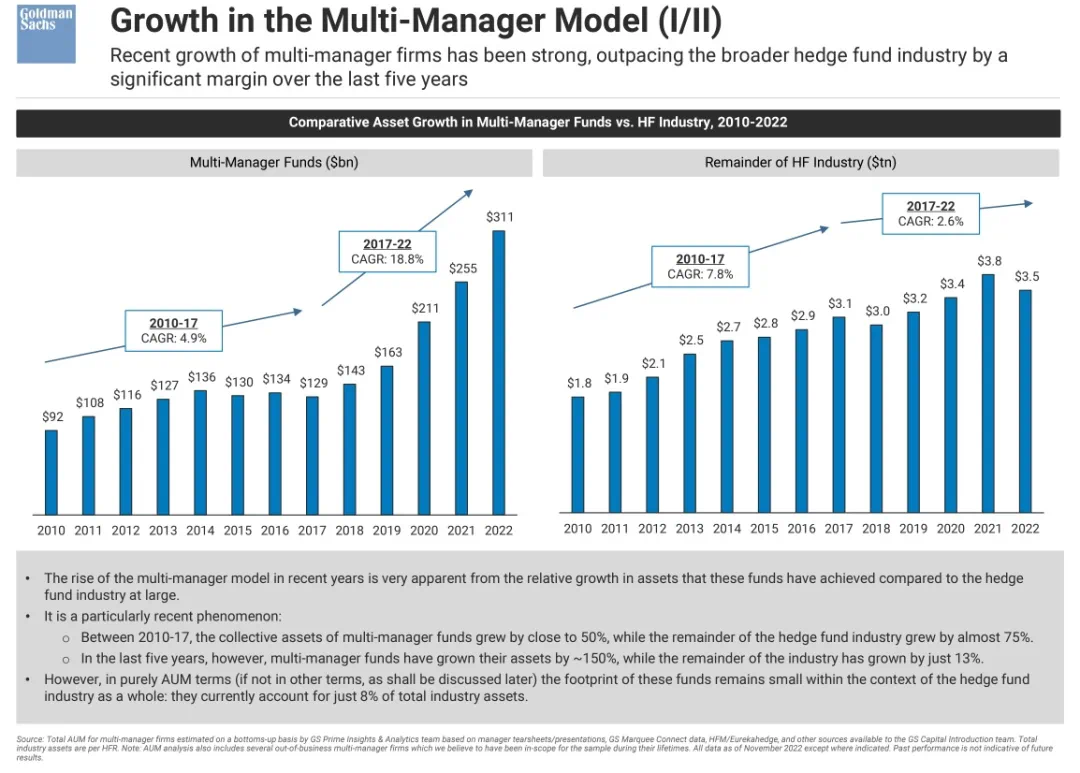

据高盛估计,在2018年至2022年五年期间,多管理人的基金资产增长了近150%,而对冲基金行业的其他资产增长速度仅为13%。

但相较于当初capital group 所采取的「基于相同理念,在单一资产上做投资」的多基金经理模式,此时在对冲基金当中所盛行的多基金经理制度早已发生了极大的变化。

一方面这些对冲基金为了避免单一资产类别的周期性给组合带来巨大的波动,它们往往会选择涉猎不同的资产类别,采用多策略的多基金经理制度。

另一方面,对他们们来说,理念是否一致太过于虚无缥缈,能不能实打实的赚钱才是重点。考核方法也非常简单粗暴:考察一段时间之后,开除不能获取α的基金经理,也奖励能够持续创造α的人。

因此「基于中短期是否高效,在多资产上做投资」成为了这些对冲基金所奉行的升级版多基金经理制度。

当然,羊毛最终还是出在羊身上。

实施多基金经理制度的对冲基金往往会采用「pass-through」(转嫁)的收费模式:将租金、服务器成本、工资、奖金,甚至是客户娱乐在内的所有成本都转嫁给投资者,通常能够达到每年资产的 3-10%,此外还有20-30%的利润提成[3]。

当行业整体都处在降费的趋势下时,实施多基金经理制度的对冲基金却能够「涨价去库存」。而为了能够投资者为此心甘情愿地支付,这些对冲基金也不得不努力去实现「在任何时候都能够平滑波动,获取收益」的目标。

在对冲基金的手里,多基金经理制度更像是一个升级版的MOM。以获取收益的效率为标准,用投资者的钱买入大量优秀的管理人、先进的设备和程序,并将整个组合中的一部分仓位(或某种策略)交由基金经理团队管理,最终以更低的波动为投资者创造更高的绝对收益。

只要α还有,这场游戏就能够继续。但问题是,这个市场还有多少的α呢?

终点,也是起点

面对着日益扩张的多基金经理模式,肯·格里芬在近期的一篇报道当中谈到:

市场的故事总是围绕着周期和策略展开,并根据受欢迎程度来来去去,显然,现在多策略管理人非常流行。可当你最受欢迎的时候,可能也是你达到周期顶峰的时候[3]。

首先,在美国加息的大背景下,投资者可以非常轻易地获得5%的无风险回报,这就要求对冲基金跑出更高的收益才能够在高昂的收费标准下留住客户。

其次是杠杆的大量使用对整个金融体系存在着巨大的风险。

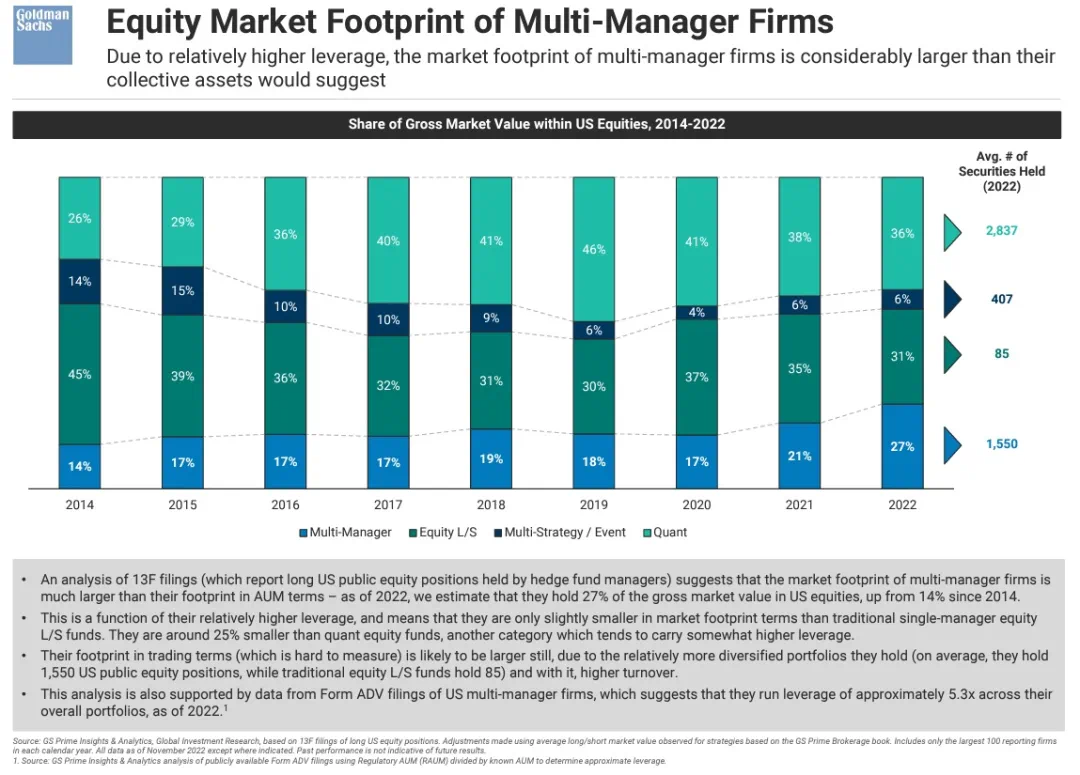

据高盛估计,多基金经理平均使用约5.3倍的杠杆,而在某些债券策略中将会更多。这也导致了运营着约3000亿美元,占对冲基金行业管理总规模的8%的多基金经理在2022年持有美国股票占对冲基金行业总持有量达到了27%,任何微小的风控失误都将对整个行业产生巨大的冲击。

最后则是关于人才的军备竞赛。如果将对冲基金比作熔炉,那么基金经理就是投入其中的燃料,而阿尔法则是冶炼的结晶。

真相往往残酷,就像120亿美元的对冲基金Capstone Investment Advisors的首席执行官保罗·布里顿说的那样——世界上只有这么多的阿尔法[3]。

在这场你死我活的残酷游戏里,基金经理给资产定价,平台则给基金经理定价。成王败寇,输了的人只能灰溜溜离场,怪不了这个市场。

参考资料:

[1] 睿远首只公募料超600亿!独家深访陈光明:对内经营人才,对外经营信任,聪明投资者

[2] 星石投资董事长江晖:科技成长正当时,中国证券网

[3] Are hedge fund pioneers facing the end of a golden era,Financial Times

[4] 中金 | 公募洞察系列:细说多人共管模式公募基金的发展之路,中金点睛

[5] 美国资本集团:长期主义信仰,王剑的角度

[6] Across the multimanagerverse,Financial Times

[7] 长线:资本集团的成功之道

[8] Multi-Manager/Pod/Hedge Fund 101,Capital Gains

[9] How Multi-Manager Platforms Find Strength in Numbers,Morgan Stanley

[10] Citadel的历史业绩研究,海外对冲