除了产销量的争夺,2023年还会有更多市场占有率的拼抢。

距离2022年结束只剩最后一周,新能源车企已经粗略地绘制出了今年表现的轮廓,简单概括便是“冷与热”——

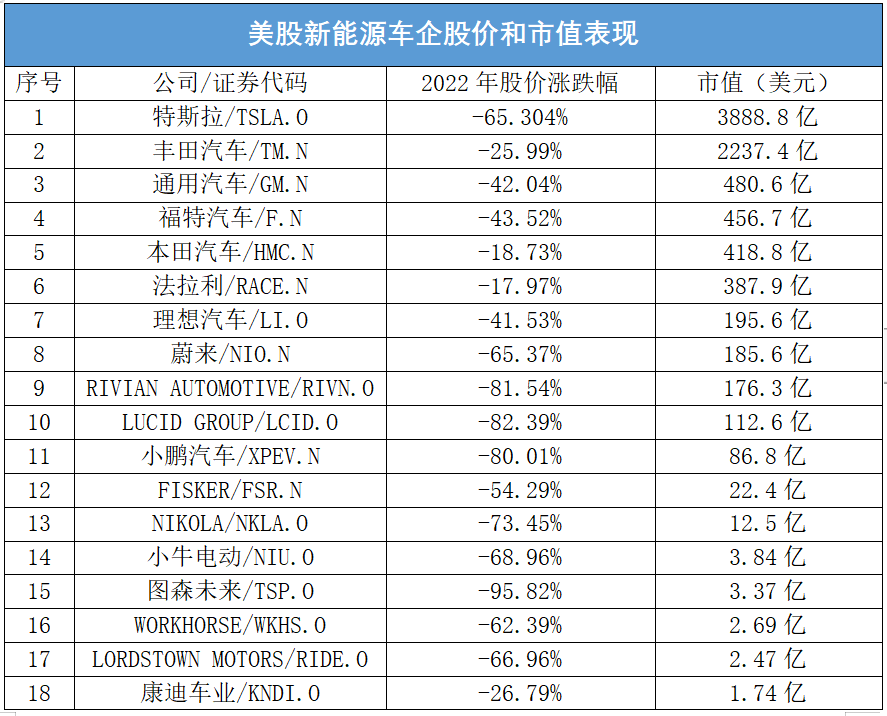

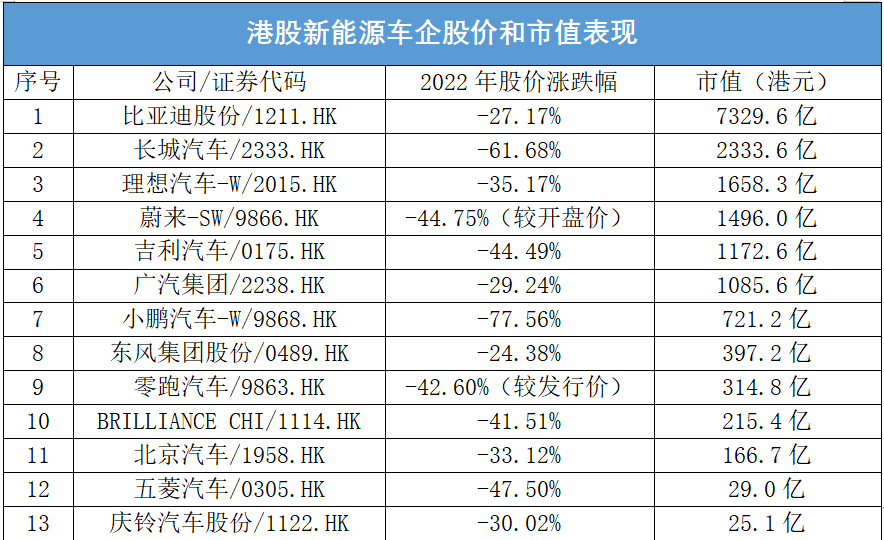

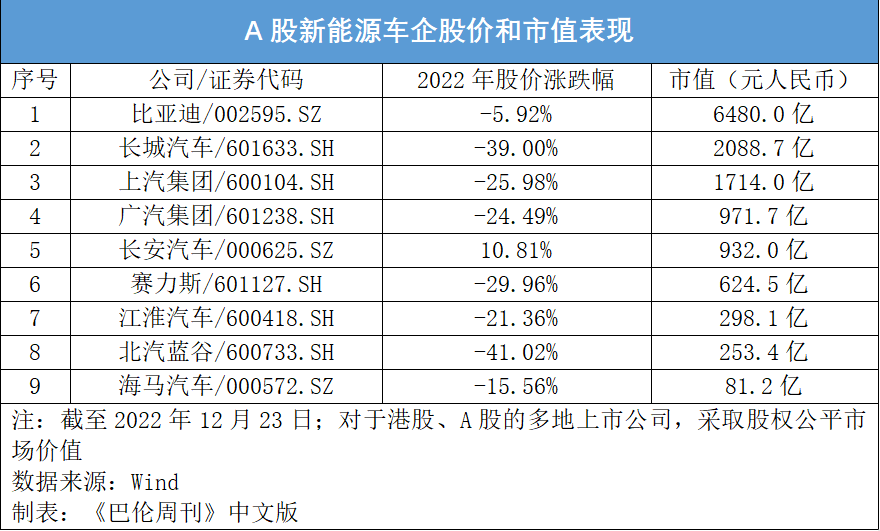

冷,是公开市场传递出的寒气,在《巴伦周刊》中文版追踪的40只A股、港股、美股新能源车个股中,仅有长安汽车(000625.SZ)录得股价正增长;

热,则在于这一赛道持续被业界和消费者看好。中国汽车工业协会的数据显示,2022年前11个月,国内新能源汽车产销分别完成625.3万辆和606.7万辆,同比均增长1倍。摩根士丹利11月28日的一份报告称,2022年迄今,全球电动汽车销量增长了70%,即约200万辆。

上周五美股收盘后,当天股价下跌了1.76%的特斯拉市值跌落到了3888.8亿美元,被腾讯超越,更为2022年行业表现画上了一个不太圆满的句号。当然,投资者可以尽情期待2023年新能源车企延续优异的产销表现、同时收复股价失地的可能性。本文仅着眼于40只个股的表现,对新能源车企的2022年进行全景式、概括性的回望,以期捕捉到2023年的新变数。

若以股价涨跌论输赢,2022年新能源车企唯一的赢家是A股的长安汽车。但它的股价正增长,并不是一飞冲天式的。该股始涨于今年5月,8月1日见顶后开始回调。长安汽车2022年的亮点之一,是推出了长安深蓝与阿维塔两大纯电品牌。今年7月,长安深蓝发布首款车型深蓝SL03,增程式、纯电动与氢电版的售价分别为16.89、18.39/21.59、69.99万元。一个月后,阿维塔11正式上市,其定位更高于深蓝,售价区间为34.99万元-40.99万元。

于投资者而言,这无疑是长安汽车吹响的全面电气化转型的号角。尤其是阿维塔所依靠的长安汽车子公司阿维塔科技,2022年6月发布了由长安汽车、华为、宁德时代三家公司共同合作的智能电动网联汽车平台CHN。

新品牌、新平台令长安汽车真切地感受到了市场的追捧,6月底公司市值迈过了2000亿元。截至2022年11月,长安汽车自主品牌新能源累计销量226015辆,同比增长140.51%。

另一只在2022年拥有过高光时刻的新能源车企是比亚迪,它的股价与长安汽车大致相同;显著的不同点是,比亚迪的冲高,令其A股市值一度突破了万亿大关,也成为了继宁德时代(300750.SZ)之后,A股新能源汽车产业链上第二家市值过万亿元的公司。

以12月23日收盘价计,比亚迪A股的表现略低于去年年底的水平;港股方面,大股东巴菲特三番五次的减持,是许多仍然看多“迪王”的投资者最愿意归咎的原因。毕竟,看产销数据,比亚迪是能打的,甚至于在诸多公开信息中,它成了特斯拉的唯一竞争者。11月,公司的新能源汽车产销量累计同比分别增长了218.74%和219.38%。

不过,在新能源汽车整体产销量整体的积极态势下,这或许是最不值得一提的优势了。与CHN平台于长安汽车类似,市场对比亚迪的期待,还在汽车之外,比如比亚迪电池技术的输出。

美股方面也有着相近的故事。抛开享受奢侈品估值逻辑的法拉利(RACE.N),本田汽车(HMC.N)是唯一一个股价跌幅在20%以内的“优等生”。《巴伦周刊》曾在10月报道称,本田汽车正与LG Energy Solution(373220.KS)合作,计划在美国俄亥俄州建设新电池厂,作为全面进攻电气化的筹码。

所以,如果要总结长安汽车或比亚迪做对了什么,无非是做了新能源车之外的事情。但这样的归纳,实际上也意味着,(1)任何新能源车企,只要有车以外的故事,便可以复制2022年的长安汽车与比亚迪;以及(2)一旦无法获得外围的业绩兑现,市场的预期值也会毫不留情地回撤。

除此之外,IPO市场的冷,也让还未上市的新能源车企们感受到了彻骨的寒意。无论是回港二次上市的蔚来-SW(9866.HK),还是突出重围登陆港交所的零跑汽车(9863.HK),清晰地展示出新能源车企未来很可能将面临越来越低的容错率。换言之,新能源车企开疆扩土的时代或许已经结束,除了产销量的争夺,2023年还会有更多关于市场占有率的拼抢。

2023年是新能源车企的拐点?

前述摩根士丹利的报告,除了展示出2022年新能源车市场的强劲,还指出这种强劲的需求不太可能延续到2023年。该机构预计,2023年电动汽车销售量将同比增长22%、约180万辆。

在中国市场,摩根士丹利认为,随着电动汽车购买补贴的取消,电动汽车销售也将放缓,销量同比或将增长90%。

拐点,是一个仁者见仁、智者见智的词语。新能源车企的长期持有者,看到的是政策一以贯之的支持,和市场渗透率仍有不少空间。比如,在刚刚结束的中央经济工作会议中,新能源汽车消费被点名,让不少今年收获寥寥的投资者重新燃起了信心。

再比如,据华创证券统计,2022年11月美国电动车渗透率为7.76%,距离欧洲十一国(德国、法国、英国、意大利、瑞典、西班牙、瑞士、葡萄牙、丹麦、芬兰、波兰)的27.4%还有距离;这些欧洲国家之间的发展也不平衡,德国为39.37%、英国为21.4%,瑞典则高达53.48%。

还有一些视角,看到的是在政策利好和渗透率提升的背景下,某些被扩容和挤压的不同命运。

在展望2023年的电动车市场时,摩根士丹利分析师亚当·乔纳斯(Adam Jonas)认为,电动汽车行业可能将首次出现供大于求的情况,原因在于各家车企推出的车型数量激增。在12月15日的研报中,他写道,供需关系的调整,可能意味着库存的积压和车辆售价的下跌。

这不是一个很难理解的逻辑。市场上的车型越多、车辆越多,意味着消费者的选择越多,过去新能源车企的价格带可能被打破,车企的利润空间大概率会被影响,由此影响股价的走势。

一个出现在2022年年底的有趣现象是,特斯拉和比亚迪——全球最大的两家汽车厂商,分别采取了降价和涨价的截然不同的策略。

10月底,特斯拉宣布中国国内Model 3/Y5车型降价5%-10%,11月初又以限时提车保险补贴方案,变相降价4000元-8000元。反观比亚迪,则是宣布从2023年1月1日起,上调王朝、海洋几腾势等相关新能源车型的价格,涨价幅度为2000元-6000元。

华福证券认为,两家车企迥异策略的核心原因,在于(1)预计2023年各大汽车品牌将继续分化,保份额重于保盈利;(2)行业订单不足,个别品牌涨价对品牌的需求是进一步压制。

而在特斯拉降价后,小鹏、零跑、福特电马等也纷纷效仿,可见以价格换市占率的操作,极有可能给2023年的新能源汽车竞争格局增添变数。

最后,需要关注的拐点还在于,谁将优先摆脱以烧钱置换生命长度的发展模式。事实上,某些车企2022年股价的下跌,不全是受基本面之困。近期频频出现的宏观观点,均指向了2023年全球经济的进一步衰退、美联储加息对股市的抑制、消费者需求萎缩带来的汽车销量萎缩。从中不难得出的结论是,2023年车企自身的正向循环,才是缓解股价跌势的关键。

《巴伦周刊》(barronschina)原创文章。(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)