5月16日下午17:30分。港交所一则公告,化解了海内外投资者等待腾讯财报的煎熬。

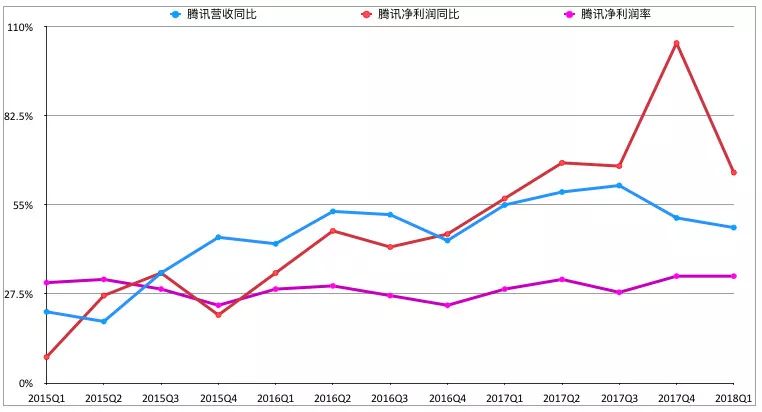

数据显示,腾讯一季度保持了较高的营收和利润同比增速。一季度实现营收735.28亿元,同比增长48%,环比增长11%;期内盈利239.73亿元,同比增长65%,环比增长11%。

不过,这份喜忧参半的Q1财报,最终被媒体解读为“一份亮眼的财报”。关键问题在于,为何“喜忧参半”?

36氪了解到,Q1财报发布后,48%的营收同比增长、65%的净利润同比增长,看起来打了很多人的脸。但是,通过对比上一季度(2017年Q4)净利润105%的同比增长,本季度净利润增幅大幅收窄。

综合分析Q1财报,潜藏的关键财务数据表现出来诸多隐忧,具体体现于多项数据环比下降与同比增长的矛盾。事实上,关于腾讯游戏等核心业务出现触顶迹象,引发海内外投行与机构对于腾讯估值的严重分歧。

财务数据的背后,反应出来腾讯在主营业务结构与精细化经营上出现了诸多隐忧。那么,这些隐忧究竟体现在哪些方面?

财报盈利构成出现新变化,并隐藏“新忧虑”

腾讯Q1财报的盈利构成如何呢?我们一起来梳理一下。

作为腾讯财报的三大核心业务,Q1财报显示其取得了较大增长。具体情况如下:

1)增值服务同比增长34%至人民币468.77亿元。2)网络广告同比增长55%至人民币106.89亿元。3)其他业务同比增长111%至人民币159.62亿元,该项增长主要反映腾讯的支付相关服务及云服务业务规模扩大所带来的贡献。

上述三大核心业务的营收数据传递了一个什么信号?其中的关键点,仍然落在网络游戏的增速并不尽如人意。不难发现,增值服务同比增长34%,但是其中的重头戏网络游戏收入增长为26%,明显低于增值服务增速34%。

作为该板块下的另一大核心业务,社交网络收入增长47%至人民币180.99亿元。显然,这一业务47%的增速显著高于增值服务同比增长34%的增速。

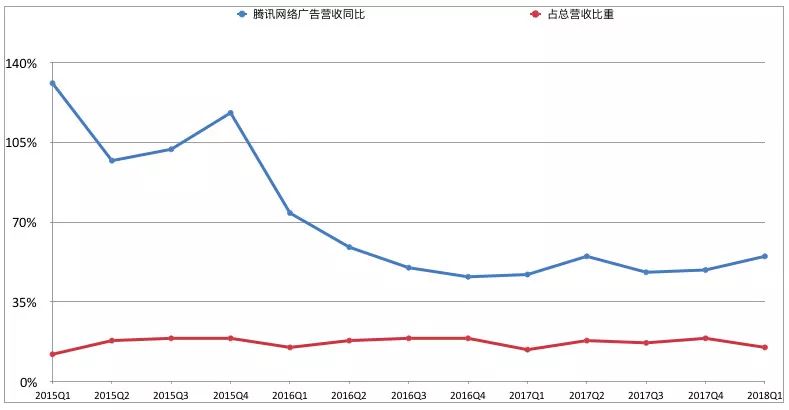

作为第三大业务板块,网络广告的增速最高,同比增长达55%,远高于增值服务同比增长34%的增速。

业界据此判断,随着微信不断开拓新的广告资源,以及新零售不断推动微信支付的情况下,预计2018年腾讯广告业务收入仍然会像去年一样取得超过50%的增长,其它业务也有可能继续保持100%的增长。

但是其中的最关键问题在于,即使广告和其它业务保持去年高增速,在利润核心来源即投资收益不确定、游戏收入下滑的情况下,腾讯的价值仍然需要重估。

事实上,诸多海内外投行与机构对于腾讯估值出现“严重分歧”。季报发布前夕,华尔街知名的投资银行花旗银行以及德意志银行,纷纷下调对腾讯的业绩预期。

花旗银行将腾讯2018-2020年的营收/利润预期分别下调了4.3%/6.9%(2018年); 5.7%/11.1%(2019年) ;5.1%/6.7%(2020年) 。这主要是因为该银行认为,PC 端游戏业务增长放缓,手机端游戏业务营收同时放缓等因素。

德意志银行将腾讯的PC端游戏增长预期从11%修正为7%,同时线上游戏业务和广告业务的2018-2021年预期,也分别下调了3%-11%不等。

彭博社认为,尽管腾讯自己判断,短期利润受损是为了未来的增长,但是腾讯大举投资将会体现在财报中,并严重影响盈利。

腾讯的投资多与其主营业务无关,无法和主营业务形成协同效应。金融时报在三月份评论,腾讯越来越多地进入成本高昂的领域,其中包括实体店零售、视频内容成本高昂以及支付方式,竞争迫使腾讯必须提供巨额补贴。

彭博社报道,资本市场看到了腾讯“六合彩式”投资带来的弊端,并担心腾讯在移动端游戏业务上的营收增长,不足以抵消电脑端的衰落。

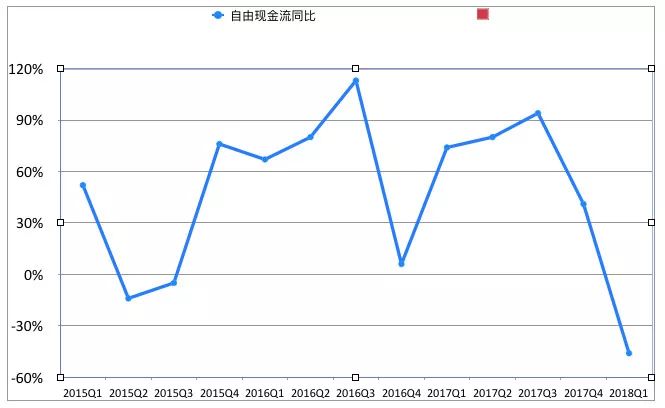

彭博社的分析指出,不断增长的成本和投资将损害公司的盈利能力。而Q1财报中同比增长200%的资本开支和同比下降46%的自由现金流似乎都证明了这一点。

“二重唱”:环比下降与同比增长的矛盾如何化解?

经过2017年Q4出现9%下滑后,Q1游戏收入环比增长18%。这一增长数据,几乎扭转了业界此前对于腾讯游戏的悲观预期。

不过业界仍然认为,虽然Q1游戏在总收入的占比(环比2017年Q4)有所回升,但表现依然不容乐观。

Q1财报显示,占总营收64%的增值服务,这一季度同比增长34%至468.77亿元。其中,网络游戏收入达到287.78亿元,同比增长26%,环比增长18%。而在上一季度,游戏收入环比下降9%。

其中,智能手机游戏收入为217亿元,同比增长68%。财报数据显示,这是因为《王者荣耀》仍是中国iOS最畅销排行榜第一的手游,其日活用户保持双位数同比增长。2018年1月,该游戏人数突破2.4亿,同比增长60%。

另外,《QQ飞车手游》也表现不俗,排在中国iOS最畅销排行榜第二名的位置。

手游:单季度收入首次破200亿

端游:收入高达141亿

广告占总收入比为15%,依然未能突破20%

网络广告业务2018年第一季的收入同比增长55%至106.89亿元。该季度广告占总收入的比重为15%,依然未能突破20%这一数字。

社交及其他广告收入增长69%至73.90亿元,主要受益于广告主基数扩大而提高了微信朋友圈广告填充率以及移动广告联盟CPC增长。不过受第一季度淡季影响,该收入环比下降。

腾讯认为,其社交及信息流产品的广告加载率远低于行业的比例,因此未来社交及其他广告会保持长期持续增长。

媒体广告收入增长31%至32.99亿元。其中,视频广告收入同比增长64%。这主要由于视频播放量增长及在自制内容内开抬创新广告形式带动的腾讯视频收入增长。不过,收入因季节影响出现环比下降。

此外,受支付解决方案业务、相关金融服务以及云服务业务的推动,该季度其他业务收入同比增长111%至159.62亿元。

其中,受游戏、视频、电子商务及O2O行业的增长所推动,腾讯的云服务收入同比增长逾100%。

运营成本增加、投资支出加大,引发盈利担忧

该季度,腾讯的资本开支为63.18亿元,较去年同期增加200%。自由现金流为130.00亿元,较去年同期减少46%。 截至2018年3月31日,公司的负债净额为145.33亿元。

这似乎正好佐证了彭博社此前的分析,公司不断增长的成本和投资将损害公司的盈利能力。

过去几年,腾讯累计投资了600多家公司,横跨海内外,行业涉及文化娱乐、游戏、交通出行、零售等。2017年,共有120多家公司拿到腾讯投资,比BAT中另外两家的总和还要多。

腾讯投资主管合伙人李朝晖在2017年全球合作伙伴开放大会上曾表示,腾讯整体投资金额超过千亿规模。不断的买买买,很大程度上减少了公司的自由现金流。

就回报来讲,腾讯的投资收益也不错。截至2018年3月31日,腾讯上市投资公司(不包括附属公司)权益的公允价值合共为2126亿元。

腾讯总裁刘炽平在年初腾讯投资年会上的分享中透露:“投资(公司)的总价值比腾讯市值高,增速也不比我们慢。”李朝晖也曾表示,投资公司体量达10亿美金的数量在50到100家之间,他拒绝透露确切数字。

谈及腾讯的投资,很多投资公司及大公司都不能比肩。不过,有分析认为,腾讯日渐成为一家投资公司,但丧失了产品创新能力。也有分析认为,投资能力是一个大公司的必备武器。