隆麟网络2015年全年的收入仅为16.41万,到了2016年半年度的收入就已达到了3975万。

如果你曾在上个月底乘坐地铁前往上海新国际展览中心,那么一定不会忽视花木路站内那些全民TV的巨型环绕式墙面广告。在该广告下方的地铁站台支撑柱上,一则名为“上海快屏网络主播网红招募”的广告同样吸引眼球。此处的“上海快屏网络”正是A股上市公司万家文化(600576.SH)近期公布的一桩并购案的主角之一。

这家将文化产业作为主业的浙江上市公司,打算以7.84亿元的价格,收购隆麟网络、快屏网络100%股权。其中,隆麟网络预估值为4.14亿元,快屏网络预估值为3.7亿元。

表面上看,由于体量以及公司知名度等问题,估值7亿的收购案在并不大。但如果细看并购预案,却发现疑点重重。

1.介入主播行业未满半年的并购公司估值高企

万家文化并购的两家公司分别是隆麟网络以及快屏网络。隆麟网络成立于2015年1月14日,法定代表人为祁斐,由上海翊臣、上海隽迈以及上海斐弈共同持股。其中,上海翊臣和上海隽迈持股相近,分别持有47.33%、45%的股份。其签约了JY、小楼、霸哥等知名电竞主播。快屏网络同为游戏电竞行业的新军,其当前的法定代表人为杨丰智,由上海智碧、上海哆快以及上海尚陌共同持股。其中,上海智碧持股比例达50%,成为公司的控股股东。而杨丰智因持有上海智碧99%的股权,因而成为快屏网络的实际控制人,目前担任公司的执行董事。目前签约的著名主播包括小智、小漠、帝师等共计24名。

万家文化通过这起收购直接绑定了几位主播。隆麟的实际控制人之一戴士,也就是主播JY,在收购之后就成为了万家文化的股东。同样,快屏的实际控制人杨丰智(主播小智)以及吴思豪(主播小漠)也将成为万家文化的股东。

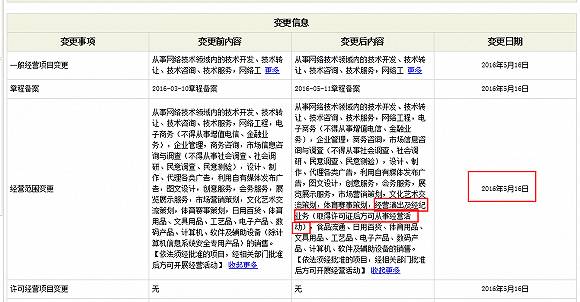

界面新闻发现,上海隆麟网络和上海快屏网络仅仅在今年才正式披上主播经纪的“外衣”。根据全国企业信用信息公示系统显示,快屏网络与隆麟网络分别在2016年2月16日和5月16日,先后更改了经营范围,添加了涉及电竞的“经营演出及经纪业务”。

回溯两家公司的发展历程,成立之初的隆麟网络主要从事电竞相关视频外包制作。此后,隆麟网络于2015年末进行业务调整,形成“经纪+内容”的业务模式。隆麟网络的“经纪”资产实为公司旗下签约的知名游戏主播。交易预案披露,隆麟网络签约主播超过50人,主要覆盖于斗鱼TV和熊猫TV两大直播平台。

界面新闻发现,其签约主播的行迹相当匆忙,多数知名主播签约时间均在今年内完成。交易预案显示,七位跻身公司核心团队成员的游戏主播中,五位成员于今年1月签约隆麟网络,两位成员则于今年4月份完成签约。此外,界面新闻走访了位于上海漕河泾开发区古美路的办公地点,开发区工作人员也向界面新闻记者确认其隆麟网络于今年年初才正式搬入园区开始工作。

隆麟网络发展历程及主要事件梳理

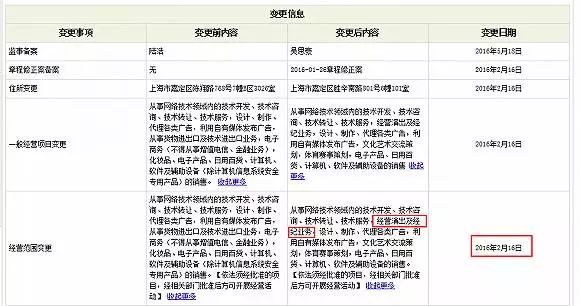

隆麟网络发展历程及主要事件梳理与隆麟网络类似,快屏网络也于2015年末实现业务转型,由原先经营两年的流量分发业务转为电竞类业务,战略转型惊人的类似。在确定业务转型后,公司随即签约了一批著名主播,主要覆盖全民TV直播平台。公司签约主播包括公司执行董事杨丰智、监事吴思豪等在内的24位知名主播。

快屏网络发展历程及主要事件梳理

快屏网络发展历程及主要事件梳理介入主播行业才短短半年时间,但是估值却已经高得离谱。

数据显示,隆麟网络的预估值为4.14亿元。公司的净资产账面价值仅为1665.27万元,增值率为2386.09%。快屏网络的预估值为3.7亿,账面价值为1558.36万元,增值率2274.30%。

凭借此次估值高涨,一众85后电竞主播将从中受益。此次交易中,隆麟的签约主播JY(戴士)将通过此次交易获得1.67亿元,其中包括4869万元现金和1.2亿元股份对价。此外,陆维梁、邹倚天、王正、曹悦、唐磊、王慕霸等6名主播和选手将各自获得689.7万元,分别是200万元现金以及499.8万元股票。

2.全民TV与快屏网络的关系

界面新闻翻阅万家文化此次交易预案,想要找寻两家并购标的公司估值大增背后的秘密,却发现一家与其收入来源息息相关的公司,全民TV。

而这又牵扯出一段与主播小智有着剪不断理还乱的关系。

2015年末,电竞圈内“小智双平台直播事件”闹得沸沸扬扬,其中还牵扯到了国民老公王思聪。该事件起因于2015年12月25日,与熊猫TV有独家直播合同的“小智”在微博突然宣布将在全民TV和熊猫TV进行两家平台进行直播,并透露当晚将正式在全民TV直播,由此引发事端。

根据一份名为“2016年TOP级主播身价”名单上显示,“小智”身价预估为4000万/年,“小漠”身价预估为2000万/年,分别位列排行榜的第一位和第七位。

界面新闻查询后发现,事件中的两大直播平台全民TV与熊猫TV同属当下热门的电竞直播平台。但是熊猫TV因其由王思聪创办而颇受关注。试想一下,成立时间晚、又全无背景的全民TV到底是如何吸引“小智”,让其不惜“背叛”国民老公而转投一家名不见经传的平台呢?

多家媒体的报道可能给出了答案。CCTV-2在报道中称,“小智”转会全民TV签约费高达3年1.2亿元。此外,另有部分媒体称,“小智”与全民TV开启了新的签约模式——合伙人模式,即签约主播背后将有平台团队为其经营。换言之,全民TV极有可能给予了主播小智和小漠一部分股权激励,那这样一来小智与全民TV的关系可能就不那么简单了。

全民TV和快屏、隆麟,首先是主播经纪公司与平台的关系。以快屏网络为例,公司执行董事“小智”、监事“小漠”既为快屏网络的核心管理人员,又同为全民TV的签约明星主播。而小智和小漠不惜身价跳槽至全民TV,背后不排除给予一部分代持的股权。那全民TV假如也有小智和小漠的股份,那这样一来,全民给予快屏的经纪收入,极有可能存在关联交易的可能,因为两家公司都可能有小智的股份存在。

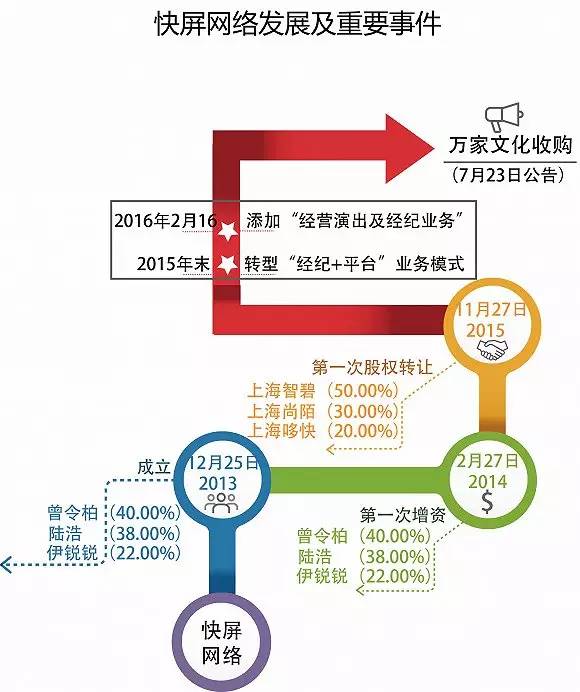

界面新闻根据天眼查的大数据显示,全民TV的控股股东为上海脉淼信息科技有限公司,实际控制人为侯豪杰。

3.一年大增280倍的收入究竟从何而来

万家文化此次并购交易预案中,两家标的公司估值过高背后是收入大幅增加的不合理性。

根据公司公告显示,隆麟网络2015年全年的收入仅为16.41万,到了2016年半年度的收入就已达到了3975万,增长289倍之多。而另一家收购标的快屏的收入增长速度也有异曲同工之妙,2014年和2015年全年收入分别为283万和1878万,到了2016年,半年的收入就已高达4108万,估算到全年增长率达到了437%。

此外,隆麟网络以及快屏网络的业绩承诺也是高得“惊人”。隆麟网络承诺2016年-2018年的净利润不低于3200万元、4000万元以及4720万元;快屏网络2016年-2018年的净利润分别不低于2900万元、3625万元以及4280万元。

隆麟网络2016年上半年未经审计的净利润仅为1568.5万元,若要完成对赌承诺,需要在下半年实现1631.5万元净利,并且在接下来两年每年保持25%的增幅。而快屏网络2015年的的净利润仅为497.87万元,一年翻2.5倍的净利润并非那么容易完成。

撇开高额的业绩承诺,预案中连2016年上半年主营收入构成都未详细披露,这使得高增长业绩的合理性被投资者质疑。界面新闻曾致电万家文化询问,但电话始终无人接听。

界面新闻从预案披露的隆麟网络和快屏网络盈利模式中得知,其主要为协助签约主播进行直播、代言、演出等活动的接洽,并根据与签约主播的经纪合约获得收入分成,简而言之就是经纪业务。这种盈利模式意味着,签约主播活跃在斗鱼TV、熊猫TV还是全民TV,直播平台带来的人气将极大影响快屏以及隆麟的营业收入。

界面新闻收集的数据显示,市场上游戏直播平台竞争相当激烈,几大平台包括斗鱼、熊猫等的直播份额也大小不一。界面新闻根据Alexa网站日均IP以及日均PV等数据发现,全民的市场份额远不及斗鱼TV以及熊猫TV。数据显示,斗鱼TV的日均IP以及日均PV分别达到了852万以及5964万,遥遥领先于其他平台。在日均IP方面,熊猫TV以及全民TV的数据较为接近,分别为396万以及201万,但是在日均PV上,全民的数据却明显好于熊猫,熊猫的日均PV为2376万,但是全民的却可以高达3417万。简单的理解就是,斗鱼以及熊猫的单一客户(IP)每天平均上线六七次(PV),而全民的用户日均浏览次数却可以高达17次。这一现象的背后有不少原因,除了用户粘性较高,也不排除买流量的行为产生。

界面新闻从业内人士处获悉,平台为绑定主播,一般有两种途径。其一是签约费,金额可以从身价表中得知;而另一方面就是平台上收到的打赏以及礼物了。一位不愿意透露姓名的行业资深玩家告诉界面新闻,这些平台的月收入都是百万甚至千万级别,但是收到的打赏平台和主播一般是各分到50%。“斗鱼的月收入在8000万左右,熊猫大约在3000万左右,而全民大约在800万左右。这都并非准确的数字,只是一个大概。”假设按照全民800万的收入推算,每个月80%的收入都归小智,那这样一个月的靠打赏的收入也仅为800万*80%*50%=320万。要凑到半年度4800万的收入,也就是要月平均收入800万,确实也有不少难度。

上述资深游戏玩家告诉界面新闻,游戏圈的月收入极不稳定,高的时候可以过百万,但行情不好的时候甚至只有此前收入的一半。

万家文化的此次交易预案,绑定主播与影视圈绑定明星的做法有异曲同工之法。不过,前一段时间,暴风集团通过稻草熊绑定刘诗诗、唐德影视通过爱美神绑定范冰冰等重组均未成功。

万家文化自2006年借壳上市以来,曾先后在2008年、2009年、2013年、2014年四次筹划“卖壳”,但均以失败告终。2015年,万家文化开始尝试向动漫、游戏及电竞产业等泛二次元产业转型并由此展开收购。

但是大肆收购的背后是商誉不断增长的风险。截至2016年第一季度,万家文化的商誉为10.24亿元,净资产为17.5亿元,商誉占净资产的比例高达58.5%,要知道整个A股的平均商誉占比仅为6.47%。

如果本次交易完成,万家文化的商誉将达到17.75亿元左右。按照净资产约17.82亿计算,商誉占净资产将高达99.38%。未来并购标的产生盈利问题,商誉计提减值风险将对上市公司带来重大威胁。